拉夫•劳伦喜欢讲他在服装行业的早期经历。那是在1967年。他设计了一些领带,想以Polo这个他新选择的品牌名称,卖给曼哈顿的多家商店。这些领带比多数领带更宽,使用的也不是传统面料。50多年后,他向一群投资者和华尔街分析师回忆这段经历时说,他特别希望能把这些领带卖给布鲁明戴尔百货店,这是“美国最热门的百货店”。布鲁明戴尔百货店的采购员说他很喜欢这些领带,只要劳伦答应两个条件他就买下这些领带:把领带的宽度做窄一些,并把领带背面的商标更换成布鲁明戴尔百货店的标志。他说:“我真得很想卖给布鲁明戴尔百货店。”但面对这次机会,劳伦选择了拒绝。他说:“我不想改领带的设计,于是在拒绝之后,我离开了那里。当时我两腿发软。”

六个月后,布鲁明戴尔百货店打电话同意买下他的领带。

这成为了劳伦的人生转折点。他告诉华尔街的分析师:“如果我改了领带的设计,我今天就不会站在这里。”他从这段经历中得到了重要的启示:“相信自己。”

这个信念在这位白手起家的亿万富翁的事业中发挥了巨大的作用,让他成为在世的最成功的时尚设计师。他的成功源自他自创的品牌。这个品牌的历史可以追溯到布鲁明戴尔百货店给他打电话的那一天。除了Polo以外,他丰富了品牌组合,包括以他自己的名字命名的品牌,产品种类也从领带增加到男装、女装、童装、饰品、家具、餐厅、咖啡等。他一手缔造的这个品牌,其规模和业务范围是业内前所未有的。

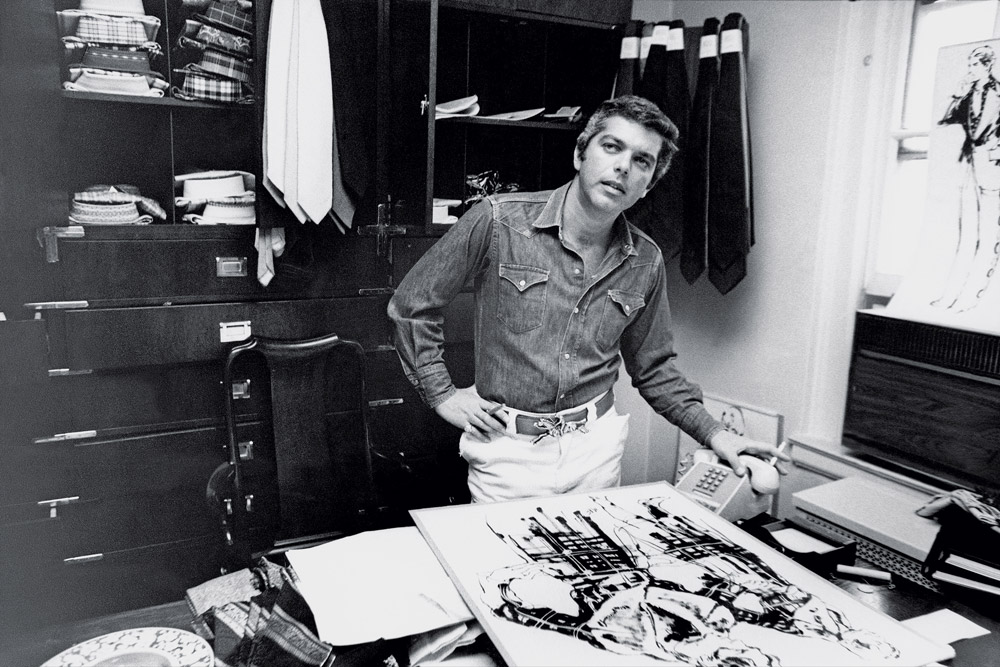

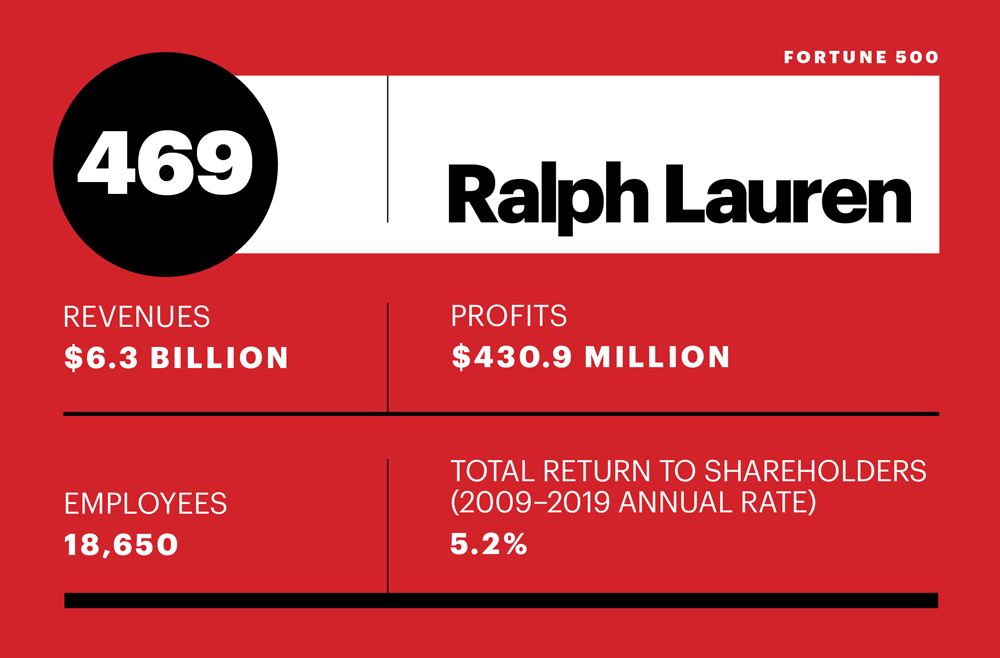

拉夫劳伦公司(Ralph Lauren)是《财富》美国500强公司中使用在世创始人的姓名作为名称的两家公司之一,另外一家是嘉信理财(Charles Schwab)。(为避免混淆,我们以拉夫劳伦公司称呼公司,以劳伦称呼创始人。)公司向美国证券交易委员会提交的年度申报文件,以其执行董事长身穿旧牛仔上衣、戴着皮手套和一顶牛仔帽的照片作为封面。它可能是唯一一家这样做的公司。但是,为什么不呢?劳伦本人、拉夫劳伦这个品牌和公司三者是密不可分的。

现年80岁的劳伦已经有权利庆祝自己的胜利,事实上,在今年2月,他刚刚摆脱了一场由他自己造成的品牌价值危机,但新冠疫情又令公司的业务遭到重创。在短短三个月内,由于实体店销售全部停止,公司股价从115美元下跌到70美元。(公司拒绝高管接受采访。该公司表示:“我们团队正专注于保护团队的安全和健康,保证我们在这场危机当中和危机过后都能保持优势地位。”)

现在,劳伦在步入90岁高龄的过程中,面临着三重威胁:带领他的梦幻品牌度过这段可怕的疫情,证明电子商务对于该传奇奢侈品牌而言是可行的,并继续发展该品牌,吸引千禧一代和Z世代,而不只是吸引他们的父母。

与公司的业务一样,应对这场挑战的担子大都落在了劳伦肩上。他持有公司大部分股份,所以拥有绝对控股权。虽然公司近几年聘请了两位外部CEO,但从来没有人怀疑过谁才是公司真正的主事人。2015年,公司宣布一位新高管上任之后,劳伦给全体员工发了封信,里面写到:“拉夫劳伦公司是我一手创办、发展和热爱的公司。”今天,我会像过去近50年一样,继续领导公司前进。我不会下台,也不会退缩。我要勇敢向前。”

接下来,无论成败都将系于劳伦一身。

一个成熟的品牌

要了解拉夫劳伦公司的现状,需要从该品牌如日中天的时候说起。从2010年至2015年,公司营收激增53%,达到76亿美元。其他公司可能有过未达到营收目标或者严重库存混乱等问题,但拉夫劳伦公司从未出现过这样的情况。在公司盈利的情况下,劳伦依旧在兜售一个不现实的理想化世界。2000年至2014年期间曾任公司二把手的罗杰•法拉赫说:“他的脑子里总是像在放电影一样,里面装着各种各样的创意,从产品、门店到营销和展示厅,应有尽有。”拉夫•劳伦不止设计服装。他还导演电影,创建了一个令人难以抗拒的平行宇宙,让人们可以逃离现实。他甚至就活在那个世界里,或者似乎是这样。他在科罗拉多州有一座占地19,000英亩的农场;在纽约贝德福德有庄园;在长岛有一座历史悠久的海滨别墅;他还收藏有全世界最优雅、被完美修复的汽车,过去几十年,这些都曾经是他营销宣传的主题。正如他曾经说过:“我做的不是衣服,而是不同的世界。”

零售顾问史蒂芬•丹尼斯表示,在2015年之前,公司面临的问题是:“作为一个成熟的品牌,从哪里寻找新的增长点?”拉夫劳伦公司的答案是找到那些正在增长的销售渠道。与此同时,曾在诺德斯特龙和电商公司任职的零售业资深人士凯西•格希表示,“增长主要来自折扣市场。”T.J. Maxx和Marshalls等零售店以及梅西百货和Dillard’s等中档百货公司都表现不错。于是,拉夫劳伦公司选择与这些渠道合作。

其中最重要的梅西百货曾占到公司总销售额的12%。梅西百货的时任CEO特里•兰格伦说道:“2010年至2014年是梅西百货史上业绩最好的一段时期。我记得在2010年还是2011年,拉夫劳伦公司在梅西百货的销售额接近10亿美元。这对我们而言是一个重要的里程碑。”在梅西百货销售的所有品牌中,拉夫劳伦是“最出类拔萃的。”

所以,拉夫劳伦公司的策略在理论上是明智的,在实践中至少在一段时间内也是成功的。拉夫劳伦公司在尼曼百货和布鲁明戴尔百货店尤其是劳伦自己位于曼哈顿的旗舰店,销售旗下的高端品牌。该旗舰店是一座面积巨大、富丽堂皇的豪宅,劳伦在1986年对内部进行了翻新。当时装修人员订购了82,000平方英尺的洪都拉斯红木。梅西百货和其他大众百货商店让中产阶级消费者,有机会进入拉夫•劳伦创建的令人迷醉的世界里。

但这种策略很快出现了问题。

过度专注增长的公司管理者担心库存太少不足以供应零售商,因此他们选择了增加库存。通常情况下,商家会以原价或接近原价销售商品,但零售商包括公司自己的店铺却不会这样做。结果,百货商店为了清仓有时候会降价七成销售,有更多商品进入了折扣店。凌乱的货架和装在箱子里被无数人摸来摸去的衣服,这还是奢侈品牌吗?许多消费者给出了否定答案。这种增长策略在削弱品牌价值的同时,实际上是在破坏增长。

公司的销售额从小幅下滑演变成大幅减少,令人担忧的是连续几个季度保持下降趋势。在拉夫劳伦公司的历史上从未出现过这样的情况。过去20年,公司年收入曾有过一次下滑,那是在2008年至2009年毁灭性的金融危机和经济衰退期间,但当时的下降幅度不足1%。如今,拉夫劳伦公司身上所独有的那种魔力正在消退。

Kate Spade、Michael Kors、蔻驰(Coach)等奢侈品牌的领导者也曾犯过同样的根本性错误。他们都发现了资深零售业者都知道的一个规律:一个高端品牌一旦按照他们所说的“走下神坛”,要恢复原有的定位几乎无力回天。但规模庞大的拉夫劳伦公司必须这么做。

2015年,当公司开始走下坡路的时候,劳伦决定聘请新的管理人员。他几十年来一直没有设置首席运营官,而是把这份工作交给了经验丰富的管理者,主要是法拉赫。在法拉赫离开公司一年以后,劳伦做出了一个让时尚界震惊的举动,他从盖璞集团(Gap)的Old Navy连锁品牌挖来了斯蒂芬•拉尔森。拉尔森对Old Navy的改造令人印象深刻,他此前曾在快速时尚连锁品牌H&M工作了15年。为什么聘请一位41岁的快速时尚专家经营一个顶级品牌?劳伦告诉媒体WWD:因为他“同时兼具了设计师的敏感性和建立与发展一家公司的能力。这在业内是极其罕见的。通常情况下,人们只具备一种品质。”

拉尔森很快就找到了公司销量下滑的关键原因。他向投资者和分析师解释说,公司的产品从订购到摆上货架“有15个月前置时间。”对一家季节性的公司来说,这就是问题所在。例如,这意味着公司还没有看到今年春季销售季的业绩结果,也不知道零售商是否愿意订购下一季的商品,就必须要订购明年的春装。

所以公司的管理者通常会额外订购;因为他们不知道零售商在今年春季的销量,也不清楚他们明年春季想要什么样的商品,为了保险起见,他们只能这样做。拉尔森说,这种“供需不匹配”意味着“我们的原价零售店在销售季开始之前就已经出现了库存过剩。”库存过剩“增加了促销压力,更糟糕的是,库存会进入价值零售渠道。”这也让购物者知道了不要原价购买拉夫劳伦的产品。

拉尔森的解决办法是将前置时间缩短到九个月,关闭50家门店(之前一年已经关闭了43家),并裁员约1,200人(之前一年已经裁员约750人)。然而,虽然公司向华尔街承诺终于要认真对待库存过剩问题,但他们的认真态度还需要接受考验。公司高管们得回答一个重要的问题:如何处理现有的过剩库存?

他们没有降价销售,或者把过剩库存送到折扣零售商销售,而是将其付之一炬。

销毁剩余库存是奢侈品牌的惯例,尽管这会让人觉得心痛,而且很少会有人提到这种做法。一把火烧掉过剩库存,避免高价商品进入折扣销售渠道,可以维持品牌的专有性。自从拉夫劳伦公司1997年上市以来,没有证据证明公司曾经这样做过。过剩的库存至少可以带来一些收入,显然,这种诱惑常常令人难以抗拒。但拉夫劳伦公司却选择了销毁价值1.55亿美元的商品。这表明了一个顶级品牌的自律。

拉尔森清楚,公司还有很多问题急需要解决,比如改造疲软的电商业务、淘汰不畅销的产品、继续关店和裁员,以及执行其他削减成本的措施等。但公司的情况正在好转。Piper Sandler公司的分析师艾瑞恩•墨菲说:“斯蒂芬•拉尔森制定的策略是有效的。可惜他永远没有机会继续推行下去。”

2017年2月,担任CEO刚刚15个月后,劳伦宣布他与拉尔森“同意分道扬镳。”他所说的理由是“对于如何发展公司业务的创意部门和面向消费者的部分,两人存在分歧”,但没有提供详细的解释。拉尔森后来前往服装公司PVH任总裁。PVH旗下有Calvin Klein和Tommy Hilfiger等品牌。他拒绝对《财富》杂志的置评请求做出回应。法拉赫认为,有快速时尚行业背景的拉尔森,“并不适合”拉夫劳伦公司。为了让华尔街安心,公司在宣布人事变动时特别提到公司会继续执行拉尔森提出的策略。

改造这个重要的品牌必然会伴随着痛苦和混乱。除此之外,还有另外一个原因让劳伦对这些事件感到困扰。投资者对他的“赚钱能力”做出了评价,但结果并不理想。在他宣布辞去CEO一职由拉尔森接任时,公司股价暴涨,但在他宣布拉尔森离职的消息后,股价应声下跌。投资者传达出来的信息很残酷:他们已经不再信任劳伦的魔力。

拉夫劳伦公司已聘请曾在宝洁任职28年的高管帕特里斯•卢维出任CEO。卢维虽然没有服装行业的从业经验,但他在被誉为“管理学院”的宝洁管理全球美容美妆业务,积累非常丰富的经验。低调的卢维目前一直在为拉夫劳伦公司推行基本的策略:继续提升品牌;恢复可持续的、赢利性增长;吸引新一代消费者;增强电商业务。

但他的任务并不轻松。公司全年销售额直到2019财年(截至2019年3月30日)才恢复增长。但公司的管理者知道他们的策略取得了胜利,因为虽然销售额仍在下滑,但利润却恢复了增长。品牌的自律带来了回报。据零售业分析公司Edited的数据显示,公司的折扣率为五年最低,这意味着消费者支付的价格更高。在截至去年新年前夜的一个季度,拉夫劳伦公司的季度利润打破了历史记录。它又恢复了往日的魔力。巴克莱(Barclays)的分析师阿德里安娜•易惊叹道:“这家公司的数据完全打破了零售业的趋势。”她终于可以自信地说,拉夫劳伦执行了“成功的(但也很难实现的)品牌价值提升策略。”在这个令人喜悦的时刻,似乎可以放心地开香槟庆祝了。

拉夫•劳伦:从前与现在

拉夫劳伦公司的未来前景

现在预测新冠疫情对拉夫劳伦公司的影响是徒劳的,因为这取决于疫情的实际情况,但目前世界各地的疫情仍不明朗。今年被拿来与大萧条相提并论,在这样的背景下,作为价格高昂且非必要商品的卖家,拉夫劳伦公司可能要比多数公司的处境更加艰难。Cowen的分析师约翰•克南在最近的一篇报告中写道:“拉夫劳伦依旧是一个强大的品牌,它有服装纺织品行业最优秀的管理团队之一。”尽管如此,由于大环境疲软,他还是下调了对拉夫劳伦股票的评级。

有几个因素可以缓解拉夫劳伦公司面临的困境。公司利润大部分来自多年来畅销的核心产品,如Polo衫、国旗图案毛衣、针织毛衣等。这些产品即使今年滞销,也可以等到明年继续销售。凯西•格希表示:“拉夫劳伦并不是一个潮流品牌。它不是普拉达(Prada)。这是它的优势。”墨菲指出,至少对拉夫劳伦公司同样重要的是,它的“资产负债表状况非常稳健,长期负债几乎可以忽略不计。”似乎没有分析师怀疑拉夫劳伦公司能够度过这次危机,并以比多数竞争对手更强劲的势头走出困境。

但眼前的危机不应该掩盖这个品牌面临的更大、更长远的挑战。虽然它避免了被扔到T.J. Maxx的尾货箱子里的命运,但它已经不再是以前的那个拉夫劳伦,这是不争的事实。不妨看看Interbrand、凯度(Kantar)和Brand Finance这三家市场营销公司的年度品牌价值评估排名。虽然三家公司使用的评估方法不同,但评估结果显示的拉夫劳伦在过去十年的趋势完全一致:“拉夫劳伦”品牌的价值在2014年达到最高峰,然后大幅下降;现在距离最高峰已相去甚远。

继续向前追溯会发现更严重的品牌价值下降趋势。广告业巨头WPP旗下的品牌研究与评价公司BAV集团表示,今天美国成年人评价“拉夫劳伦”品牌“高质量”、“高价值”和“独特性”的比例,与2005年相比有所下降。该公司的调查显示,在消费者眼中,认为该品牌有差异化特色的比例减少了28%,认同该品牌的相关性的比例减少了43%。

再向前追溯,通过一个非正统的文化影响力指标可以看出该品牌价值的起伏。据美国社会保障署的数据显示,在1967年劳伦创业之初,“劳伦”在当年出生的女孩使用的姓名中排在第242位。1989年,劳伦登上了《时代》(Time)周刊封面,并刊登了多条内页广告,用奢华的照片描绘了他所创造的世界,当年“劳伦”的排名上升到第9位。2018年(有可用信息的最近一年),其排名下降到171位。

公司的未来问题也与劳伦有关。法拉赫说:“继任者问题已经让公司困扰了至少十年之久。我想他只要身体健康就会继续工作下去,而他的身体一直都很好。我想他在很长时间内会继续担任公司领导人。”其他了解劳伦的人也认为,他选择离开公司是难以想象的事情。劳伦最近出版的个人自传的作者艾伦•弗鲁瑟说:“拉夫退休?那他还能有什么娱乐活动?他肯定还会做目前在做的事情。”弗鲁瑟也是一位男装设计师,同时也是劳伦的老朋友。

劳伦很早就学会了相信自己,他不会改变这种信念。他在公司控股意味着只要他愿意就可以一直留在公司。而这让一些人感到担忧。格希说道:“他会退休还是只是换个职位,可能决定公司的成败。如果在需要他放手的时候,他还继续抓住不放,公司的未来就会面临风险。”特拉华大学的企业治理专家查尔斯•艾尔森说:“没有人愿意承认自己已经垂垂老矣,但有时候人要服老。你不能永远掌控着公司。虽然根据公司股权结构你可以这样做,但这会损害投资者的利益。”

这种担忧可能为时尚早。89岁的沃伦•巴菲特经营伯克希尔-哈撒韦(Berkshire Hathaway)依旧业绩出色,他的合伙人查理•芒格已经96岁了,却仍在为公司做着贡献。马上就要97岁的亨利•基辛格依旧笔耕不辍,他的文章还是观点犀利。现在人到80岁不见得像以前一样年迈昏愦。但人们有这种担忧是难免的。

创造世界与单纯的设计服装的区别在于,世界是可以永久存在的。到目前为止,拉夫•劳伦和他的公司一直关系紧密。但未来,他们必然要分开,让拉夫劳伦公司延续下去。(财富中文网)

翻译:刘进龙

审校:汪皓

拉夫•劳伦喜欢讲他在服装行业的早期经历。那是在1967年。他设计了一些领带,想以Polo这个他新选择的品牌名称,卖给曼哈顿的多家商店。这些领带比多数领带更宽,使用的也不是传统面料。50多年后,他向一群投资者和华尔街分析师回忆这段经历时说,他特别希望能把这些领带卖给布鲁明戴尔百货店,这是“美国最热门的百货店”。布鲁明戴尔百货店的采购员说他很喜欢这些领带,只要劳伦答应两个条件他就买下这些领带:把领带的宽度做窄一些,并把领带背面的商标更换成布鲁明戴尔百货店的标志。他说:“我真得很想卖给布鲁明戴尔百货店。”但面对这次机会,劳伦选择了拒绝。他说:“我不想改领带的设计,于是在拒绝之后,我离开了那里。当时我两腿发软。”

六个月后,布鲁明戴尔百货店打电话同意买下他的领带。

这成为了劳伦的人生转折点。他告诉华尔街的分析师:“如果我改了领带的设计,我今天就不会站在这里。”他从这段经历中得到了重要的启示:“相信自己。”

这个信念在这位白手起家的亿万富翁的事业中发挥了巨大的作用,让他成为在世的最成功的时尚设计师。他的成功源自他自创的品牌。这个品牌的历史可以追溯到布鲁明戴尔百货店给他打电话的那一天。除了Polo以外,他丰富了品牌组合,包括以他自己的名字命名的品牌,产品种类也从领带增加到男装、女装、童装、饰品、家具、餐厅、咖啡等。他一手缔造的这个品牌,其规模和业务范围是业内前所未有的。

拉夫劳伦公司(Ralph Lauren)是《财富》美国500强公司中使用在世创始人的姓名作为名称的两家公司之一,另外一家是嘉信理财(Charles Schwab)。(为避免混淆,我们以拉夫劳伦公司称呼公司,以劳伦称呼创始人。)公司向美国证券交易委员会提交的年度申报文件,以其执行董事长身穿旧牛仔上衣、戴着皮手套和一顶牛仔帽的照片作为封面。它可能是唯一一家这样做的公司。但是,为什么不呢?劳伦本人、拉夫劳伦这个品牌和公司三者是密不可分的。

现年80岁的劳伦已经有权利庆祝自己的胜利,事实上,在今年2月,他刚刚摆脱了一场由他自己造成的品牌价值危机,但新冠疫情又令公司的业务遭到重创。在短短三个月内,由于实体店销售全部停止,公司股价从115美元下跌到70美元。(公司拒绝高管接受采访。该公司表示:“我们团队正专注于保护团队的安全和健康,保证我们在这场危机当中和危机过后都能保持优势地位。”)

现在,劳伦在步入90岁高龄的过程中,面临着三重威胁:带领他的梦幻品牌度过这段可怕的疫情,证明电子商务对于该传奇奢侈品牌而言是可行的,并继续发展该品牌,吸引千禧一代和Z世代,而不只是吸引他们的父母。

与公司的业务一样,应对这场挑战的担子大都落在了劳伦肩上。他持有公司大部分股份,所以拥有绝对控股权。虽然公司近几年聘请了两位外部CEO,但从来没有人怀疑过谁才是公司真正的主事人。2015年,公司宣布一位新高管上任之后,劳伦给全体员工发了封信,里面写到:“拉夫劳伦公司是我一手创办、发展和热爱的公司。”今天,我会像过去近50年一样,继续领导公司前进。我不会下台,也不会退缩。我要勇敢向前。”

接下来,无论成败都将系于劳伦一身。

一个成熟的品牌

要了解拉夫劳伦公司的现状,需要从该品牌如日中天的时候说起。从2010年至2015年,公司营收激增53%,达到76亿美元。其他公司可能有过未达到营收目标或者严重库存混乱等问题,但拉夫劳伦公司从未出现过这样的情况。在公司盈利的情况下,劳伦依旧在兜售一个不现实的理想化世界。2000年至2014年期间曾任公司二把手的罗杰•法拉赫说:“他的脑子里总是像在放电影一样,里面装着各种各样的创意,从产品、门店到营销和展示厅,应有尽有。”拉夫•劳伦不止设计服装。他还导演电影,创建了一个令人难以抗拒的平行宇宙,让人们可以逃离现实。他甚至就活在那个世界里,或者似乎是这样。他在科罗拉多州有一座占地19,000英亩的农场;在纽约贝德福德有庄园;在长岛有一座历史悠久的海滨别墅;他还收藏有全世界最优雅、被完美修复的汽车,过去几十年,这些都曾经是他营销宣传的主题。正如他曾经说过:“我做的不是衣服,而是不同的世界。”

零售顾问史蒂芬•丹尼斯表示,在2015年之前,公司面临的问题是:“作为一个成熟的品牌,从哪里寻找新的增长点?”拉夫劳伦公司的答案是找到那些正在增长的销售渠道。与此同时,曾在诺德斯特龙和电商公司任职的零售业资深人士凯西•格希表示,“增长主要来自折扣市场。”T.J. Maxx和Marshalls等零售店以及梅西百货和Dillard’s等中档百货公司都表现不错。于是,拉夫劳伦公司选择与这些渠道合作。

其中最重要的梅西百货曾占到公司总销售额的12%。梅西百货的时任CEO特里•兰格伦说道:“2010年至2014年是梅西百货史上业绩最好的一段时期。我记得在2010年还是2011年,拉夫劳伦公司在梅西百货的销售额接近10亿美元。这对我们而言是一个重要的里程碑。”在梅西百货销售的所有品牌中,拉夫劳伦是“最出类拔萃的。”

所以,拉夫劳伦公司的策略在理论上是明智的,在实践中至少在一段时间内也是成功的。拉夫劳伦公司在尼曼百货和布鲁明戴尔百货店尤其是劳伦自己位于曼哈顿的旗舰店,销售旗下的高端品牌。该旗舰店是一座面积巨大、富丽堂皇的豪宅,劳伦在1986年对内部进行了翻新。当时装修人员订购了82,000平方英尺的洪都拉斯红木。梅西百货和其他大众百货商店让中产阶级消费者,有机会进入拉夫•劳伦创建的令人迷醉的世界里。

但这种策略很快出现了问题。

过度专注增长的公司管理者担心库存太少不足以供应零售商,因此他们选择了增加库存。通常情况下,商家会以原价或接近原价销售商品,但零售商包括公司自己的店铺却不会这样做。结果,百货商店为了清仓有时候会降价七成销售,有更多商品进入了折扣店。凌乱的货架和装在箱子里被无数人摸来摸去的衣服,这还是奢侈品牌吗?许多消费者给出了否定答案。这种增长策略在削弱品牌价值的同时,实际上是在破坏增长。

公司的销售额从小幅下滑演变成大幅减少,令人担忧的是连续几个季度保持下降趋势。在拉夫劳伦公司的历史上从未出现过这样的情况。过去20年,公司年收入曾有过一次下滑,那是在2008年至2009年毁灭性的金融危机和经济衰退期间,但当时的下降幅度不足1%。如今,拉夫劳伦公司身上所独有的那种魔力正在消退。

Kate Spade、Michael Kors、蔻驰(Coach)等奢侈品牌的领导者也曾犯过同样的根本性错误。他们都发现了资深零售业者都知道的一个规律:一个高端品牌一旦按照他们所说的“走下神坛”,要恢复原有的定位几乎无力回天。但规模庞大的拉夫劳伦公司必须这么做。

2015年,当公司开始走下坡路的时候,劳伦决定聘请新的管理人员。他几十年来一直没有设置首席运营官,而是把这份工作交给了经验丰富的管理者,主要是法拉赫。在法拉赫离开公司一年以后,劳伦做出了一个让时尚界震惊的举动,他从盖璞集团(Gap)的Old Navy连锁品牌挖来了斯蒂芬•拉尔森。拉尔森对Old Navy的改造令人印象深刻,他此前曾在快速时尚连锁品牌H&M工作了15年。为什么聘请一位41岁的快速时尚专家经营一个顶级品牌?劳伦告诉媒体WWD:因为他“同时兼具了设计师的敏感性和建立与发展一家公司的能力。这在业内是极其罕见的。通常情况下,人们只具备一种品质。”

拉尔森很快就找到了公司销量下滑的关键原因。他向投资者和分析师解释说,公司的产品从订购到摆上货架“有15个月前置时间。”对一家季节性的公司来说,这就是问题所在。例如,这意味着公司还没有看到今年春季销售季的业绩结果,也不知道零售商是否愿意订购下一季的商品,就必须要订购明年的春装。

所以公司的管理者通常会额外订购;因为他们不知道零售商在今年春季的销量,也不清楚他们明年春季想要什么样的商品,为了保险起见,他们只能这样做。拉尔森说,这种“供需不匹配”意味着“我们的原价零售店在销售季开始之前就已经出现了库存过剩。”库存过剩“增加了促销压力,更糟糕的是,库存会进入价值零售渠道。”这也让购物者知道了不要原价购买拉夫劳伦的产品。

拉尔森的解决办法是将前置时间缩短到九个月,关闭50家门店(之前一年已经关闭了43家),并裁员约1,200人(之前一年已经裁员约750人)。然而,虽然公司向华尔街承诺终于要认真对待库存过剩问题,但他们的认真态度还需要接受考验。公司高管们得回答一个重要的问题:如何处理现有的过剩库存?

他们没有降价销售,或者把过剩库存送到折扣零售商销售,而是将其付之一炬。

销毁剩余库存是奢侈品牌的惯例,尽管这会让人觉得心痛,而且很少会有人提到这种做法。一把火烧掉过剩库存,避免高价商品进入折扣销售渠道,可以维持品牌的专有性。自从拉夫劳伦公司1997年上市以来,没有证据证明公司曾经这样做过。过剩的库存至少可以带来一些收入,显然,这种诱惑常常令人难以抗拒。但拉夫劳伦公司却选择了销毁价值1.55亿美元的商品。这表明了一个顶级品牌的自律。

拉尔森清楚,公司还有很多问题急需要解决,比如改造疲软的电商业务、淘汰不畅销的产品、继续关店和裁员,以及执行其他削减成本的措施等。但公司的情况正在好转。Piper Sandler公司的分析师艾瑞恩•墨菲说:“斯蒂芬•拉尔森制定的策略是有效的。可惜他永远没有机会继续推行下去。”

2017年2月,担任CEO刚刚15个月后,劳伦宣布他与拉尔森“同意分道扬镳。”他所说的理由是“对于如何发展公司业务的创意部门和面向消费者的部分,两人存在分歧”,但没有提供详细的解释。拉尔森后来前往服装公司PVH任总裁。PVH旗下有Calvin Klein和Tommy Hilfiger等品牌。他拒绝对《财富》杂志的置评请求做出回应。法拉赫认为,有快速时尚行业背景的拉尔森,“并不适合”拉夫劳伦公司。为了让华尔街安心,公司在宣布人事变动时特别提到公司会继续执行拉尔森提出的策略。

改造这个重要的品牌必然会伴随着痛苦和混乱。除此之外,还有另外一个原因让劳伦对这些事件感到困扰。投资者对他的“赚钱能力”做出了评价,但结果并不理想。在他宣布辞去CEO一职由拉尔森接任时,公司股价暴涨,但在他宣布拉尔森离职的消息后,股价应声下跌。投资者传达出来的信息很残酷:他们已经不再信任拉尔森的魔力。

拉夫劳伦公司已聘请曾在宝洁任职28年的高管帕特里斯•卢维出任CEO。卢维虽然没有服装行业的从业经验,但他在被誉为“管理学院”的宝洁管理全球美容美妆业务,积累非常风的经验。低调的卢维目前一直在为拉夫劳伦公司推行基本的策略:继续提升品牌;恢复可持续的、赢利性增长;吸引新一代消费者;增强电商业务。

但他的任务并不轻松。公司全年销售额直到2019财年(截至2019年3月30日)才恢复增长。但公司的管理者知道他们的策略取得了胜利,因为虽然销售额仍在下滑,但利润却恢复了增长。品牌的自律带来了回报。据零售业分析公司Edited的数据显示,公司的折扣率为五年最低,这意味着消费者支付的价格更高。在截至去年新年前夜的一个季度,拉夫劳伦公司的季度利润打破了历史记录。它又恢复了往日的魔力。巴克莱(Barclays)的分析师阿德里安娜•易惊叹道:“这家公司的数据完全打破了零售业的趋势。”她终于可以自信地说,拉夫劳伦执行了“成功的(但也很难实现的)品牌价值提升策略。”在这个令人喜悦的时刻,似乎可以放心地开香槟庆祝了。

拉夫•劳伦:从前与现在

拉夫劳伦公司的未来前景

现在预测新冠疫情对拉夫劳伦公司的影响是徒劳的,因为这取决于疫情的实际情况,但目前世界各地的疫情仍不明朗。今年被拿来与大萧条相提并论,在这样的背景下,作为价格高昂且非必要商品的卖家,拉夫劳伦公司可能要比多数公司的处境更加艰难。Cowen的分析师约翰•克南在最近的一篇报告中写道:“拉夫劳伦依旧是一个强大的品牌,它有服装纺织品行业最优秀的管理团队之一。”尽管如此,由于大环境疲软,他还是下调了对拉夫劳伦股票的评级。

有几个因素可以缓解拉夫劳伦公司面临的困境。公司利润大部分来自多年来畅销的核心产品,如Polo衫、国旗图案毛衣、针织毛衣等。这些产品即使今年滞销,也可以等到明年继续销售。凯西•格希表示:“拉夫劳伦并不是一个潮流品牌。它不是普拉达(Prada)。这是它的优势。”墨菲指出,至少对拉夫劳伦公司同样重要的是,它的“资产负债表状况非常稳健,长期负债几乎可以忽略不计。”似乎没有分析师怀疑拉夫劳伦公司能够度过这次危机,并以比多数竞争对手更强劲的势头走出困境。

但眼前的危机不应该掩盖这个品牌面临的更大、更长远的挑战。虽然它避免了被扔到T.J. Maxx的尾货箱子里的命运,但它已经不再是以前的那个拉夫劳伦,这是不争的事实。不妨看看Interbrand、凯度(Kantar)和Brand Finance这三家市场营销公司的年度品牌价值评估排名。虽然三家公司使用的评估方法不同,但评估结果显示的拉夫劳伦在过去十年的趋势完全一致:“拉夫劳伦”品牌的价值在2014年达到最高峰,然后大幅下降;现在距离最高峰已相去甚远。

继续向前追溯会发现更严重的品牌价值下降趋势。广告业巨头WPP旗下的品牌研究与评价公司BAV集团表示,今天美国成年人评价“拉夫劳伦”品牌“高质量”、“高价值”和“独特性”的比例,与2005年相比有所下降。该公司的调查显示,在消费者眼中,认为该品牌有差异化特色的比例减少了28%,认同该品牌的相关性的比例减少了43%。

再向前追溯,通过一个非正统的文化影响力指标可以看出该品牌价值的起伏。据美国社会保障署的数据显示,在1967年劳伦创业之初,“劳伦”在当年出生的女孩使用的姓名中排在第242位。1989年,劳伦登上了《时代》(Time)周刊封面,并刊登了多条内页广告,用奢华的照片描绘了他所创造的世界,当年“劳伦”的排名上升到第9位。2018年(有可用信息的最近一年),其排名下降到171位。

公司的未来问题也与劳伦有关。法拉赫说:“继任者问题已经让公司困扰了至少十年之久。我想他只要身体健康就会继续工作下去,而他的身体一直都很好。我想他在很长时间内会继续担任公司领导人。”其他了解劳伦的人也认为,他选择离开公司是难以想象的事情。劳伦最近出版的个人自传的作者艾伦•弗鲁瑟说:“拉夫退休?那他还能有什么娱乐活动?他肯定还会做目前在做的事情。”弗鲁瑟也是一位男装设计师,同时也是劳伦的老朋友。

劳伦很早就学会了相信自己,他不会改变这种信念。他在公司控股意味着只要他愿意就可以一直留在公司。而这让一些人感到担忧。格希说道:“他会退休还是只是换个职位,可能决定公司的成败。如果在需要他放手的时候,他还继续抓住不放,公司的未来就会面临风险。”特拉华大学的企业治理专家查尔斯•艾尔森说:“没有人愿意承认自己已经垂垂老矣,但有时候人要服老。你不能永远掌控着公司。虽然根据公司股权结构你可以这样做,但这会损害投资者的利益。”

这种担忧可能为时尚早。89岁的沃伦•巴菲特经营伯克希尔-哈撒韦(Berkshire Hathaway)依旧业绩出色,他的合伙人查理•芒格已经96岁了,却仍在为公司做着贡献。马上就要97岁的亨利•基辛格依旧笔耕不辍,他的文章还是观点犀利。现在人到80岁不见得像以前一样年迈昏愦。但人们有这种担忧是难免的。

创造世界与单纯的设计服装的区别在于,世界是可以永久存在的。到目前为止,拉夫•劳伦和他的公司一直关系紧密。但未来,他们必然要分开,让拉夫劳伦公司延续下去。(财富中文网)

翻译:刘进龙

审校:汪皓

Ralph Lauren loves to tell a story about his earliest days in the clothing business. It was 1967. He had designed some ties, wider than most and made of unconventional fabrics, and was selling them to a few stores in Manhattan under the new brand name he had chosen, Polo. He especially wanted to sell them to Bloomingdale’s—“the hottest store in America,” he recalled as he told the story to a group of investors and Wall Street analysts more than 50 years later. The Bloomingdale’s buyer said he liked the ties and would buy them if Lauren did two things: make them slightly narrower and remove his own label from the back, replacing it with the Bloomingdale’s label. “I was really dying to sell Bloomingdale's,” he said. But faced with the opportunity, he refused. “I wasn't going to change the ties, and I didn't, and I walked out,” Lauren said. “I thought my legs would crumble.”

Six months later, Bloomingdale’s called and said yes.

That was a turning point in Lauren’s life. “Had I changed that tie, I would not be here today,” he told the Wall Street crowd. And he drew a profound lesson from the experience: “I believed in myself.”

Believing in himself has worked spectacularly well for Lauren, a self-made billionaire and arguably the most successful fashion designer who has ever lived. He built his success on the brand he created, a brand that began its ascent on the day Bloomingdale’s called back. He expanded it beyond the Polo name to include his own name, and beyond ties to embrace men’s, women’s, and children’s clothing, accessories, home furnishings, restaurants, even coffee—a brand of greater scale and scope than the industry had ever seen.

The company is one of only two in the Fortune 500 whose name is simply the first name and last name of a living founder; the other is Charles Schwab. (To avoid confusion, we’ll call the man Lauren, the company RL Corp.) It is quite likely the only company that sends the Securities and Exchange Commission a required annual filing that opens with a full-page photo of the executive chairman on a horse, wearing a beat-up canvas coat, leather gloves, and a cowboy hat. But then, why not? The man, the brand, and the company have always been intertwined.

At age 80 Lauren has earned every right to be enjoying a victory lap, and indeed this past February he had just emerged triumphantly from a self-inflicted crisis in the brand’s value—only for the business then to be hammered by the coronavirus. In three short months the stock has fallen from $115 to $70 as physical sales have ground to a halt. (The company declined to make executives available for interviews, saying, “Our entire team is fully focused on protecting the safety and well-being of our teams and ensuring we are in a position of strength throughout and following this crisis.”)

Now, as he enters his ninth decade, Lauren is facing a triple threat: navigating his dreamy brand through a nightmarish pandemic, proving that e-commerce is a viable path forward for this storied luxury brand, and continuing to develop a brand that is relevant to millennials and Gen Z, not just their parents.

As with everything about his business, this challenge is intensely personal for Lauren. He owns most of his company’s stock and thus holds total control. Though the company has had two outside CEOs in recent years, there has never been much doubt who is really in charge. After RL Corp. announced the arrival of one leader in 2015, Lauren sent all employees a memo that read in part: “The Ralph Lauren Corporation is the Company I founded, nurtured, and love. I will continue to lead it today as I have for almost 50 years. I am not stepping down, nor am I stepping back. I am stepping up.”

Win or lose, whatever happens next, it’s all on him.

****

A mature brand

To understand where RL Corp. is now, you need to go back a few years, to when the brand was riding high. From 2010 to 2015 revenue rocketed 53%, to $7.6 billion. Other companies would miss earnings targets or experience mysterious inventory snafus, but not RL Corp. And while the business churned out profits, Lauren continued to sell an impossibly idealized world. “He’s got a movie running in his head all the time,” explains Roger Farah, Lauren’s No. 2 executive from 2000 to 2014. “Everything emanates from that—the product, the stores, the marketing, the showrooms.” Ralph Lauren doesn’t just design clothes. He directs movies, creating an alternative cosmos that’s an irresistible escape from real life. He even lives there, or seems to. His 19,000-acre Colorado ranch; his manorial estate in Bedford, N.Y.; the weathered beach house on Long Island; his collection of the world’s most elegant, perfectly restored cars—they’ve been running themes in his marketing and publicity for decades. As he once said, “I don’t do shoulders. I do worlds.”

By 2015, says retail consultant Steven Dennis, the question the company was facing was this: “As a mature brand, where do you go for growth?” RL Corp.’s answer was, you go to the channels that are growing. At that time, “growth was largely at the discount end of the market,” says Kathy Gersch, a retail veteran with experience at Nordstrom and e-commerce companies. Stores such as T.J. Maxx and Marshalls were doing well, as were mid-tier department stores such as Macy’s and Dillard’s. So RL Corp. fed those channels.

Macy’s was most important, accounting for 12% of total sales at the time. “The years from 2010 to 2014 were the best years in Macy’s history,” says Terry Lundgren, the chain’s then-CEO. “I remember reaching the billion-dollar mark for Ralph Lauren at Macy’s in 2010 or 2011. It was a huge event for us.” Of all the brands sold at the store, Ralph Lauren was “the most prominent of them all.”

So RL Corp.’s strategy made sense in theory and also in practice, at least for a while. The brand proclaimed its upscale pedigree in Neiman Marcus and Bloomingdale’s, and most emphatically in Lauren’s own flagship store in Manhattan, a vast, old-money mansion that he gutted and renovated in 1986, and for which his decorators ordered 82,000 square feet of Honduran mahogany. Macy’s and other mass-market department stores then enabled middle-class consumers to participate in the heady Ralph Lauren world.

But the strategy soon ran into trouble.

The company’s growth-obsessed managers were afraid of producing too little inventory for those retailers, so, just to be sure, they produced too much. Often it was more merchandise than retailers, including the company’s own stores, could sell at full or near-full prices. As a result, department stores would sometimes have to slash prices 70% in order to clear out the goods, and more of them ended up in the off-price stores. Disheveled racks and bins of pawed-over clothing—this was a luxury brand? For many consumers, no, it was not. By devaluing the brand, the growth strategy was actually killing growth.

Sales fell, first a little, then a lot, and, alarmingly, they kept falling, quarter after quarter. This kind of thing just didn’t happen to Ralph Lauren Corp. Over the previous 20 years, annual revenue had declined only once, in the devastating financial crisis and recession of 2008 and 2009, and the decline was less than 1%. Those magical powers that others lacked were now faltering.

The leaders of Kate Spade, Michael Kors, Coach, and other luxury brands were making the same fundamental errors. All were finding what retail veterans already knew, that once an upscale brand gets “taken downstairs,” as they say, bringing it all the way back up is difficult and rare. Yet for RL Corp., a far larger business than those others, it had to be done.

As the trend lines started turning down in 2015, Lauren decided he needed new management. He hadn’t been the operating chief in decades, having delegated that job to experienced managers, most notably Farah. Now, a year after Farah had left, Lauren stunned the fashion world by bringing in Stefan Larsson from Gap’s Old Navy chain, which he had turned around impressively after 15 years at H&M, the fast-fashion chain. Why a 41-year-old fast-fashion expert to run a prestige brand? Because he “has the sensitivity of design and of building a business and growing companies,” Lauren told WWD. “That’s rare in our business. Usually it’s one or the other.”

Larsson quickly identified a key reason for RL Corp.’s decline. “We have 15 months’ lead time” from ordering merchandise to getting it into stores, he explained to a roomful of investors and analysts. In a seasonal business, that’s trouble. It meant, for example, that the company had to order next spring’s assortments before seeing the results of this spring’s selling season—and well before retailers were willing to order next season’s merchandise.

That’s why the company’s managers were always ordering too much; with no idea how much retailers would sell this season, let alone what they’d want next season, they had to play it safe. That “mismatch between demand and supply,” Larsson said, meant “our full-price channels have had an excess of inventory already starting out the season.” That excess “drives up the promotional pressure and, worse than that, it pushes inventory over to the value channels.” It also taught shoppers not to pay full price for Ralph Lauren.

Larsson’s fix included cutting lead time to nine months, closing 50 stores (after closing 43 the previous year), and laying off about 1,200 employees (after laying off about 750 the year before). Now, having promised Wall Street the company was finally getting religion about excess inventory, the top leaders faced a big question, the answer to which would be an acid test of their seriousness: What would they do with the excess inventory they still had?

They didn’t slash prices or send that inventory to off-price retailers. They burned it.

Among luxury brands that’s a routine though painful and rarely mentioned practice. Incinerating excess inventory keeps high-priced goods out of cut-price channels and maintains the brand’s exclusivity. There’s no evidence RL Corp. had ever done it since going public in 1997. The temptation to get at least a little revenue from the overage was apparently always too strong. Now the company chose instead to destroy $155 million of merchandise. It was showing the discipline of a top-tier brand.

Larsson knew that tons of work remained to be done—overhauling a weak e-commerce operation, discontinuing low-selling products, closing more stores, laying off more employees, and other cost cutting. But the corner was being turned. “Stefan Larsson’s strategy was a good one,” says Piper Sandler analyst Erinn Murphy. “It’s unfortunate that he never got to finish it.”

In February 2017, just 15 months after Larsson became CEO, Lauren announced that the two had “agreed to part ways.” The stated reason was “different views on how to evolve the creative and consumer-facing parts of the business,” which doesn’t explain much. Larsson went on to become president of PVH, the apparel firm that owns the Calvin Klein and Tommy Hilfiger brands; he declined Fortune’s request for comment. Farah believes Larsson was “not a good match” for RL Corp. in light of his fast-fashion background. As reassurance to Wall Street, the company’s announcement of the change pointedly noted that the strategy Larsson outlined would continue.

In addition to the pain and turmoil necessary for rehabbing the all-important brand, these events may have been distressing to Lauren for another reason. He was receiving an evaluation of his golden touch, and it wasn’t good. When he announced he was surrendering the CEO role and giving it to Larsson, the stock leaped, and when he announced Larsson’s departure, it dropped. The brutal message from investors was that they no longer trusted Lauren’s magical powers.

The company recruited a new CEO, Patrice Louvet, an executive with a 28-year tenure at Procter & Gamble. He had no experience with apparel but plenty of experience managing grooming and beauty businesses globally at P&G, a company famed as a management academy. Out of the spotlight, he has been advancing the fundamental imperatives for RL Corp. now: continued elevation of the brand; a return to sustainable, profitable growth; relevance to a new generation of customers; a better e-commerce presence.

It hasn’t been easy. Full-year sales didn’t resume growing until the company’s fiscal 2019 (which ended March 30, 2019). But managers knew they were winning because even as sales were falling, profits were rising. Brand discipline was paying off. With the company’s discounting at its lowest in five years, according to the Edited retail analytics firm, customers were paying higher prices. In the quarter that ended last New Year’s Eve, RL Corp. achieved the highest quarterly profit in its history. The magic was back. “The company’s metrics defy retail,” marveled Barclays analyst Adrienne Yih. At long last she could say with confidence that Ralph Lauren was executing “a successful (and very difficult to achieve) elevation of the brand.” For a gratifying moment, it seemed safe to pop the Champagne.

****

Ralph Lauren: Then and now

****

The future of Ralph Lauren’s world

Predicting how hard the coronavirus crisis will hit RL Corp. is futile, since that will depend on presently unknowable epidemiological realities around the world. As a seller of premium-price, very nonessential merchandise, it may struggle more than most companies in a year that’s being compared to the Great Depression. “Ralph Lauren remains a strong brand with one of the best management teams in the softlines industry,” writes Cowen analyst John Kernan in a recent note. Yet he downgraded the stock because the environment is so weak.

A couple of factors could ease the pain. Much of the company’s profit comes from core products that sell year after year—polo shirts, the flag sweater, cable sweaters. If they don’t sell this year, they can be packed up and sold next year. “It’s not a trend brand,” says Kathy Gersch. “It’s not Prada. That’s an advantage.” At least as important, RL Corp. has “a very strong balance sheet with negligible long-term debt,” notes Murphy. No analyst seems to doubt that it will weather this crisis and come out of it stronger than most competitors.

But the immediacy of the crisis shouldn’t obscure the larger, longer-term challenges to the brand. While it has been rescued from the remainder bins at T.J. Maxx, the hard fact is that it still isn’t what it once was. Consider the brand valuation rankings published annually by three marketing firms, Interbrand, Kantar, and Brand Finance. Using different methodologies, they all show exactly the same trend over the past decade: The value of “Ralph Lauren” peaked in 2014 and then plunged; it’s still nowhere near that peak.

A look further back shows greater deterioration. U.S. adults today see “Ralph Lauren” as less “high quality,” “worth more,” and “distinctive” than they did in 2005, says BAV Group, a brand research and evaluation firm that’s part of the advertising giant WPP. The firm’s surveys show that in the eyes of consumers, the brand is 28% less differentiated and 43% less relevant than it was then.

Looking back still further, an unorthodox measure of cultural influence shows the brand’s rise and decline. When Lauren started out in 1967, “Lauren” ranked No. 242 among names for girls born that year, according to the Social Security Administration. In 1989, after he had appeared on the cover of Time and was running multipage magazine ads filled with lavish photos portraying his alternative worlds, it ranked No. 9. In 2018, the most recent year for which information is available, the name ranked No. 171.

The issue of the company’s future raises the matter of Lauren himself. “The question of succession has been hovering over the company for at least a decade,” says Farah. “My guess is he will continue to work as long as he’s healthy, and he’s a very healthy man. I envision him being the leader for a very long time.” Others who know him agree that it’s inconceivable he would ever leave the business by choice. “Ralph, retire?” says Alan Flusser, a fellow menswear designer, longtime acquaintance, and author of a recent biography of Lauren. “What would he do for relaxation? He’d do exactly what he’s doing now.”

Lauren learned that believing in himself made him successful, and he isn’t going to stop. His controlling stake in the company means he can stay as long as he wants. He can stay too long if he wants, which worries some. “Whether he retires or just shifts his role could make or break the company,” says Gersch. “If he won’t let go when he should, then the future of the company is at risk.” Charles Elson, a corporate governance expert at the University of Delaware, says, “No one wants to feel that they’ve aged out, but at some point you do. You don’t go on forever, but with that stock structure you do go on forever, to the detriment of the investors.”

This concern could be considerably premature. Warren Buffett is running Berkshire Hathaway ably at 89, and his partner, Charlie Munger, is contributing at 96. Henry Kissinger, still writing perceptive articles, is about to turn 97. Eighty isn’t necessarily as old as it used to be. But the concern becomes inevitable, eventually.

The thing about creating worlds rather than merely designing clothes is that worlds can endure. RL Corp. and Ralph Lauren have been interchangeable thus far. But at some point, they'll have to part ways for RL Corp. to live on.