“觉醒投资”没有离场

在美国政治中,凡是被贴上 ESG 这一标签都带有恶意。不过,银行和商界领袖却越来越多地为此增加投资,不是出于意识形态的原因,而是为了盈利。

插图来源:SELMAN DESIGN

今年早些时候,环境、社会与治理(ESG)的未来前景似乎一片光明。环境、社会与治理是一种日益普遍的经营理念,即在经营和投资决策中考虑环境、社会和治理因素。据晨星投资实验室(Morningstar Direct)统计,该领域在2021年经历了创纪录的一年,全球有6,490亿美元注入了专注于ESG投资的基金。当时有人估计,全球有三分之一的管理资产根据ESG原则进行投资,包括越来越多的大型公共退休基金的资金。面对气候变化、不平等加剧和其他社会问题,ESG通常被称为是为拯救地球而需要推行的运动。ESG原则尤其引起了年轻一代的共鸣,甚至沃顿(Wharton)等商学院都推出了专注于ESG的MBA课程。

但如果说2021年是ESG取得突破的一年,那么从2022年开始,它就进入了棘手的“青春期”——在这段混乱时期,它将受到质疑,并最终确定自己的身份。

至少造成身份认同危机的部分原因是市场营销问题。ESG最初被认为是一个长期利润最大化策略,其基本理念是冰川融化和被冲突撕裂的地球对商业不利。最近,ESG被卷入了价值观冲突的漩涡,以及美国的各种文化战争中。

从根本上来说,ESG战略是评估外部因素对一家公司的影响(沿海洪灾会对我的工厂造成哪些影响?更多样化的团队会如何影响绩效?),而不是公司对世界的影响(我的工厂可能对地球产生哪些影响?多样化招聘如何解决不平等问题?)。

当利润导向的商人谈论ESG时,他们通常关注的是第一点。但我们很容易模糊两者之间的界限,而且许多市场营销就是如此。ESG与利益相关者资本主义或者“影响力”投资等其他商业运动一样,都被贴上了“善有善报”的标签。这导致一个人根据自己的社会价值观(例如保护环境)进行投资的行为和ESG被混为一谈,而后者应该基于商业理由。

不出意外,一些领导人和右翼政客把ESG变成了一个贬义词,将这种模糊的策略称为“觉醒资本主义”,被信仰自由主义的金融机构用来欺骗美国投资者,以发展进步事业。前生物科技创业者维韦克·拉玛斯瓦米(Vivek Ramaswamy)成为反ESG运动的典型。他成立了两只投资基金,包括一只能源交易所交易基金(ETF),该基金旨在反对可持续发展和多样化倡议,并选择了一个具有讽刺性的交易代码DRLL。美国的前副总统迈克·彭斯(Mike Pence)、佛罗里达州的州长罗恩·德桑蒂斯(Ron DeSantis)和福克斯(Fox)的主持人塔克·卡尔森(Tucker Carlson)等人的言论,既提高了ESG的知名度,又让与ESG有关的讨论变得更令人困惑,并充满了虚假信息。(卡尔森甚至将斯里兰卡经济的崩溃归咎于ESG。)

对于认真对待ESG原则的商界人物来说,这些都是令人沮丧的小问题而已。他们发现当前的状况存在许多问题,但他们也看到了一个值得改进的框架。沃顿商学院的教授及副院长维托尔德·赫尼什(Witold Henisz)曾经担任该学院ESG倡议的学术主任。他说:“我认为在ESG方面还有很多工作要做。”

其中包括解决ESG领域经常被夸大的有关投资回报的说法,以及统一普遍不一致且不透明的评级系统。这些系统同时对公司的环境、社会和治理因素进行评分,往往会造成困扰。毫无疑问,特斯拉(Tesla)的电动汽车对于应对气候变化做出了重要贡献,但该公司由于涉及种族歧视的言论以及其他问题,却公然被一个ESG指数除名,导致埃隆·马斯克(Elon Musk)表态称整个ESG领域都是“诈骗”。

正如赫尼什所说,反ESG运动是一场协调行动,背后是支持化石能源的美国立法交流委员会(American Legislative Exchange Council)等组织,自2021年年初以来,美国至少有17个州提出了“反ESG”法案,至少5个州颁布了反ESG法律。这些动作的目的通常是禁止在公共退休基金的投资中使用ESG因素,比如佛罗里达州最近使用1,860亿美元的州立基金所做的投资,另一方面是为了对通过ESG政策歧视某些行业的投资者进行处罚。

得克萨斯州在2021年9月开始执行一项类似法律,禁止州内的各个市政府与限制向石油、天然气或军火公司提供资金的银行开展实质性业务。结果导致花旗集团(Citigroup)、摩根大通(JPMorgan Chase)和高盛集团(Goldman Sachs)等五家大银行离开了得克萨斯州的市政债券市场。据沃顿商学院的丹尼尔·加勒特(Daniel Garrett)和美联储(Federal Reserve)的伊凡·伊万诺夫(Ivan Ivanov)分析发现,这些银行承销了当地债券市场35%的债务,它们的离开大幅降低了该市场的竞争力。他们还发现,这项政策将让得克萨斯州的居民付出代价。在法律实施的前八个月,该州将为其320亿美元贷款,额外支付约3.03亿美元至5.32亿美元的利息。

更不确定的一点是,如果其他州纷纷效仿得克萨斯州,是否会让银行改变立场。许多号称拥有ESG证书的银行目前的处境就像是在尴尬地跳踢踏舞,它们根据红州(红州指美国共和党占据优势的州——编注)官员的要求增加石油和天然气的投资。这反过来为激进的批评者递上了把柄。他们认为ESG就是漂绿行为。

到目前为止,反ESG运动是主要发生在美国的一种现象,这种势头的出现恰好是在美国证券交易委员会(SEC)提出要求公司和基金披露气候变化和ESG相关数据的两项提案前后。对其他国家的人来说,这种政治化是一个令人费解的现象。晨星(Morningstar)的投资管理研究总监、位于英国伦敦的林赛·斯图尔特(Lindsey Stewart)表示:“在投资时进行ESG分析只是一种投资行为。”斯图尔特补充说,只要投资者承认气候变化的风险是真实存在的,“无论他们是否认为自己具有社会责任和环保意识,这些风险都是实实在在的。”

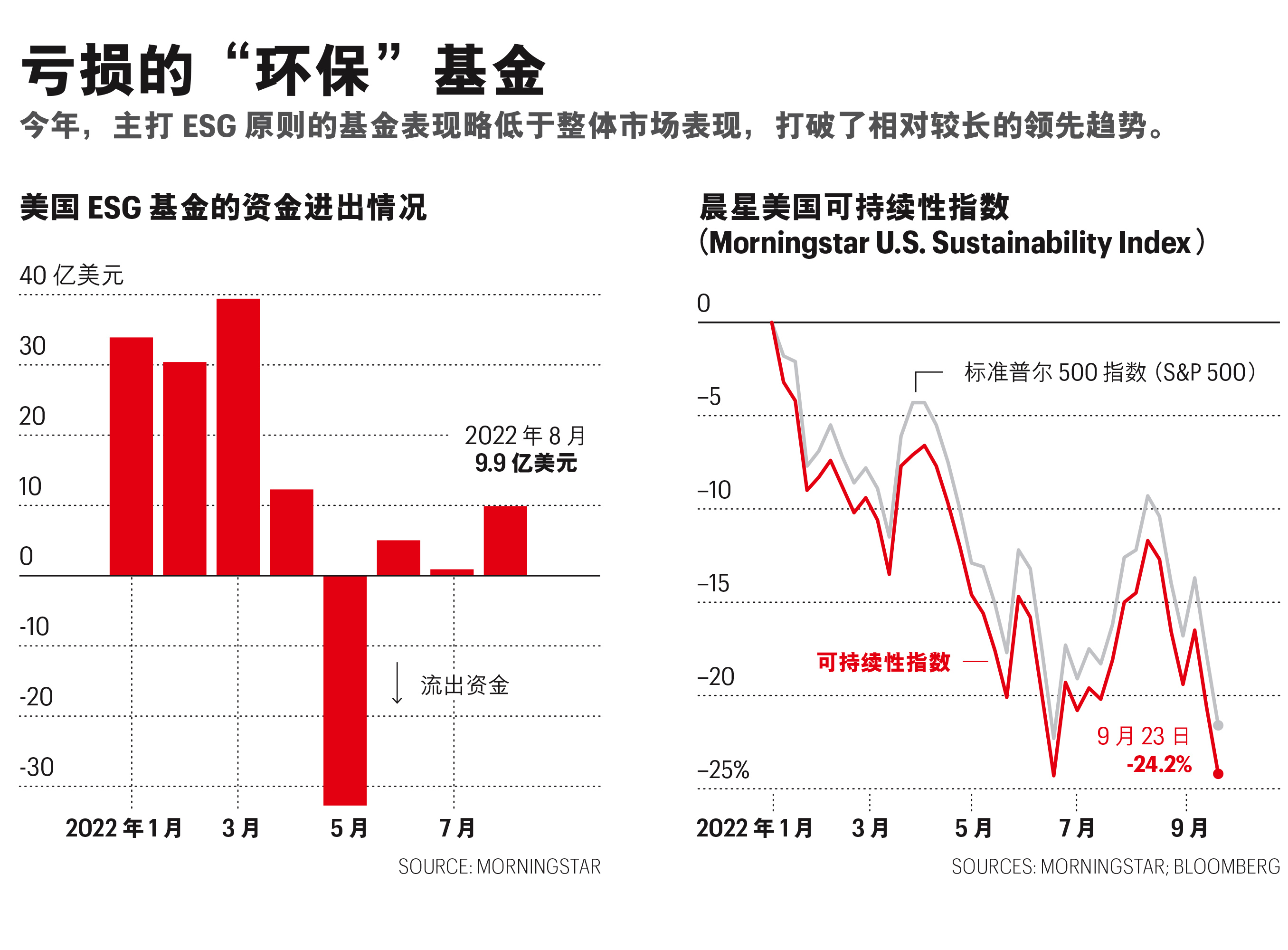

ESG的成长烦恼还赶上了另外一场考验,那就是俄乌冲突。这场战争导致可持续基金的绩效不尽如人意。ESG指数中的科技股比重较大,石油、天然气和国防股占比较小,今年到目前为止,ESG指数下跌了24.2%,而大盘下跌了21.6%。今年第二季度,美国可持续发展基金在五年来首次出现了资金外流,尽管严重程度低于非ESG基金。

这种黏性意味着坚持ESG原则的投资者并没有放弃。而且公司面临的实际风险也没有减少,今年灾难性的气候事件就是很好的证明,例如欧洲的极端高温、巴基斯坦的严重洪灾、中国前所未有的干旱等。再保险商瑞士再保险集团(Swiss Re)曾经估计,到2050年,气候变化将导致全球经济产出损失多达23万亿美元。对许多高管而言,预测这些风险并不是为了取悦“觉醒的”投资者,而是为了保护公司的利润。

译者:Biz

*****

在价值上押大注

ESG投资在过去几年里方兴未艾,声名鹊起。

1万亿美元

在2020年至2021年期间,与ESG相关的共同基金和交易所交易基金的净流入资金总量

SOURCE: MORNINGSTAR DIRECT