为什么华尔街很难戒掉“石油瘾”?

近年来,大型银行和投资公司竞相做出“净零碳排放”承诺。但考虑到华尔街严重依赖源自于化石燃料项目的收入,要求它们兑现承诺无异于与虎谋皮。

“碳弹”的爆炸半径

位于加拿大艾伯塔省的一个油砂矿区。安桥能源的管道正在将这里的原油运往美国。尽管开采焦油砂将产生巨大的碳足迹,但这家公司却仍然从一些签署“净零排放”承诺的银行巨头那里获得了1,000亿美元的融资。图片来源:ED JONES—AFP/GETTY IMAGES

这场抗议活动始于寒冷的冬季,随着天气变暖而愈演愈烈。在美国明尼苏达州克利尔布鲁克(Clearbrook)乡下的一个集会地点,示威者的人数动辄就超过500。当地居民、环保人士、农民,以及居住在附近印第安人保留地的原住民纷纷现身,群情激昂地抵制一场正在酝酿的灾难。

抗议者在那里是为了阻止安桥能源3号线(Enbridge Energy Line 3)的建设。这是一条长达1,000多英里(约1,609.344千米)的石油管道,旨在将加拿大艾伯塔省(Alberta)的焦油砂输送到美国的炼油厂。反对者认为,一旦这条管道遭到破坏,可能会污染他们赖以生存的河流和含水层。从更广泛的视角看,它所促成的碳氢化合物将加剧全球气候危机。

抗议活动大体上是和平的,但随着人群不断增加,当局明确表示,这条管道合乎法规。2021年6月的一天,空气中弥漫着紧张的气氛,一架美国海关和边境保护局(Customs and Border Protection)的直升机突然低空俯冲,距离人群只有大约20英尺(约6.096米)之遥。飞行员让直升机盘旋在一条砾石路的正上方,尾桨卷起一阵阵夹杂着石块的沙尘暴,冲开了数十名抗议者。警方随后出击,逮捕了100多人。

此番武力宣示并没有吓倒抗议者,但抗议活动也未能中止管道的施工。3号线于2021年10月开通,从那时起每天向美国输送76万桶重质原油。在未来30年里,经由3号线运输的石油预计将导致58亿公吨的二氧化碳排放到大气中,相当于50个燃煤发电厂的排放量。这一数字还不包括为获取地下石油而砍伐艾伯塔省的200万英亩(约8,093.713平方千米)的森林所造成的不可估量的影响,也不包括从焦油砂里提取石油这一过程自身对能源的巨大消耗。

然而,尽管3号线对环境的影响显而易见,但一些世界上最大的银行还是为其提供了融资支持,其中包括多家早早做出“净零碳排放”承诺的金融巨头。事实上,自2015年各国达成旨在应对气候变化的《巴黎协定》(The Paris Agreement)以来,安桥公司(Enbridge Inc.)一直是各大银行的头号化石燃料客户,到2021年年底,累计获得近1,000亿美元的贷款和股权投资。

令人难以置信的是,安桥竟然因为足够“绿色”而获得了一些贷款利息折扣。

2021年年初,甚至就在抗议者聚集在克利尔布鲁克郊外的时候,总部位于加拿大卡尔加里的安桥公司为3号线和其他项目筹措了10亿美元融资。这是一个由花旗集团(Citigroup)、美国银行(Bank of America)、摩根大通(JPMorgan Chase)、巴克莱(Barclays)和瑞士信贷(Credit Suisse)等机构发行或承销的银团贷款项目,上述金融巨头都签署了应对气候变化的承诺书。这些债券与安桥实现一系列可持续目标挂钩,其中包括“减少我们自己的碳足迹”,到2050年实现净零排放目标。(安桥的目标没有考虑经由其众多管道输送的石油所产生的碳排放,因为最终燃烧这些石油的是其他用户,而不是安桥。)如果实现这项目标和其他基准,安桥就将支付2.5%的利息。倘若没有达成——这不太可能,因为这些目标模糊不清,截止日期遥远得几乎失去意义——贷款利率就将上升至3.05%。

“在全球正在经历气候危机的紧要关头,这些银行依然为安桥的化石燃料设施提供新融资,这在道义上是令人无法接受的。”直到最近还担任雨林行动网络(Rainforest Action Network)的政策主管的艾利森·基尔希(Alison Kirsch)说道。雨林行动网络是反对3号线的众多环保组织之一。“把这个融资安排‘与可持续挂钩’,无疑是在伤口上撒盐。”

参与融资的银行拒绝就它们与安桥的关系发表评论。安桥对《财富》杂志表示:“我们在减排方面正在取得进展。”该公司辩称,对3号线运输的那些石油的消耗,不是管道自身的错,而是应该归咎于“因为生产消费者使用的成品油而持续高涨的原油需求。”

在一定程度上,这番辩解当然没有错误。能源公司大量生产油气,是因为世界仍然在使用这些化石燃料。根据国际能源署(International Energy Agency)的数据,化石燃料目前约占全球能源供应的80%。连同汽车制造商及运动鞋和电脑等产品的制造商一道,石油公司因为其对加剧全球变暖所起的作用而首当其冲地受到关注。但是,对工业活动的关注掩盖了另外一些最大的气候祸害者,特别是金融服务业的累累罪责。试想一下,没有金融业的支持,大多数的重污染能源项目恐怕只会停留在绘图板上。

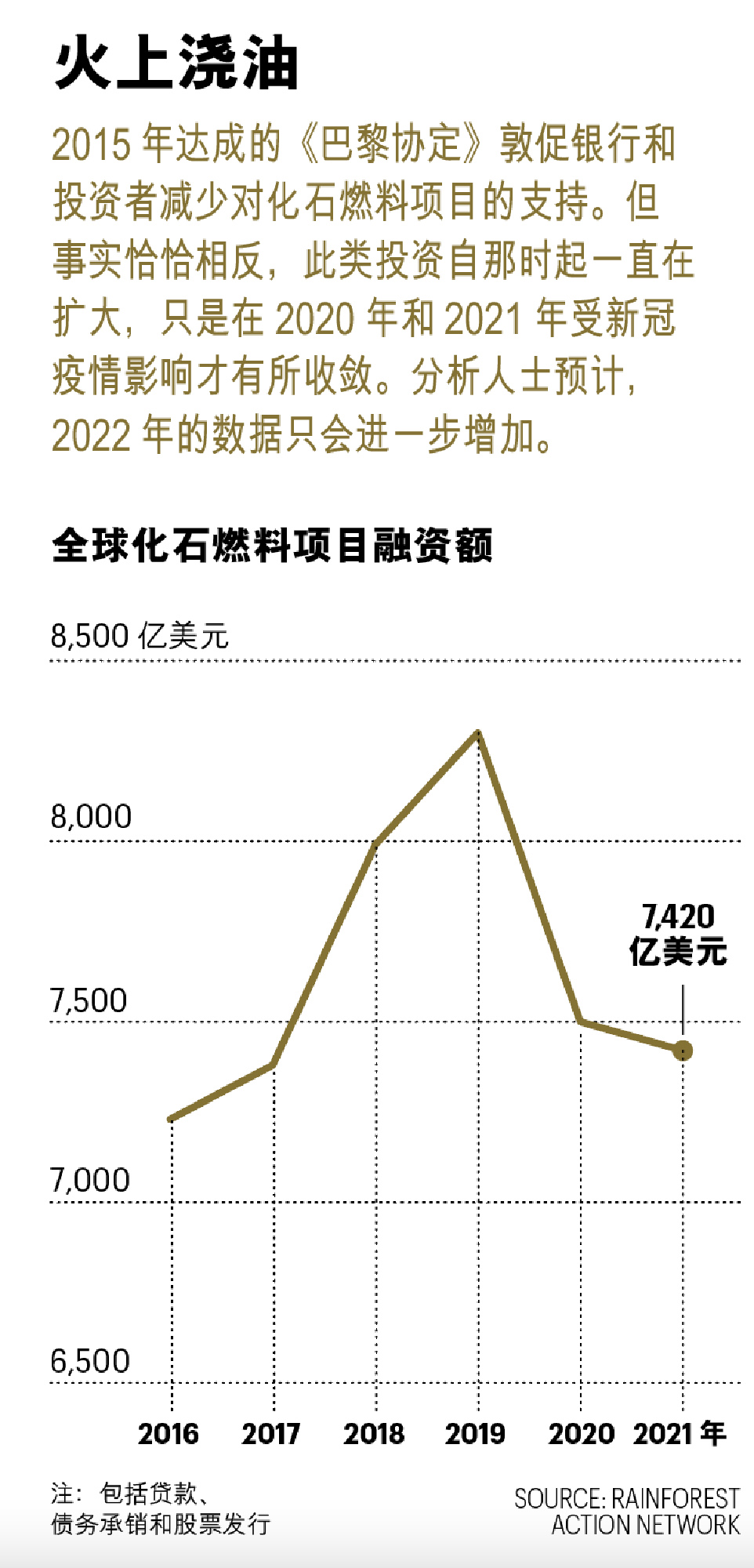

根据雨林行动网络的研究,在2016年至2021年期间,世界上最大的60家商业银行和投资银行总共向化石燃料项目投入了4.6万亿美元,其中包括贷款、债务承销和股票发行。作为有数据可查的最近一年,2021年的总投资实际上高于《巴黎协定》生效的2016年。在支持化石燃料项目的金融机构中,摩根大通表现得最为积极,花旗集团、富国银行(Wells Fargo)和美国银行紧随其后。包括像3号线这类所谓的“碳弹”项目都获得了这些银行的巨额投资。要知道,此类项目在其生命周期内至少会排放10亿公吨的二氧化碳,而一辆普通汽车三个月才会排放1公吨的二氧化碳。

通过股权回报和贷款利息等形式,这些投资每年能够为金融机构带来数十亿美元的收益。此外,银行还为化石燃料项目的扩张发行债券,并由此获得巨额收入。根据有毒贷款追踪机构Toxic Bonds发布的一份报告,自2016年以来,各大银行为煤炭、石油和天然气公司承销了2.7万亿美元的融资票据,累计斩获85亿美元的费用收入。其中收入最高的仍然是一些耳熟能详的名字:摩根大通、花旗集团、美国银行和巴克莱银行。

是的,这些统计数据描述的是资本流动,而不是碳排放。但累积起来,金融服务公司在促进全球变暖方面发挥的核心作用非常吓人。根据美国进步中心(Center for American Progress)和塞拉俱乐部(Sierra Club)发布的一份报告,假如美国最大的10家银行加上贝莱德(BlackRock)、富达投资(Fidelity)、高盛集团(Goldman Sachs)和先锋领航(Vanguard)等大型资产管理公司组成一个国家,这些金融机构投资的化石燃料项目就足以让它们成为世界第五大二氧化碳排放国,其排名略低于俄罗斯,高于印度尼西亚。

更重要的是,这些数字可能大大低估了问题的严重程度,因为它不包括“第三类排放”(Scope 3),也就是跟项目本身没有直接关系的温室气体,比如消费者将石油用于能源或者运输时产生的气体。一些专家指出,“第三类排放”约占能源公司二氧化碳排放量的90%。

尽管最近摆出了一些转向绿色思维的姿态,但华尔街却仍然无法戒掉“石油瘾”。2020年,贝莱德的首席执行官拉里·芬克(Larry Fink)的一番表态似乎让人们看到希望的曙光,觉得金融业准备承认自身对加剧碳排放所起的显著作用,并且准备就减少碳排放向其他行业施压。芬克当时说:“我们相信,可持续投资是客户投资组合最坚实的基础。”他还表示,贝莱德打算重点支持那些环保措施得力的企业。其他投资公司的首席执行官也跟着发表了类似的评论和承诺。

但在过去的12个月,这种乐观情绪基本上烟消云散。面对一些客户的强烈反对,再加上华尔街也意识到,限制自身的气候足迹需要对运营方式作出重大的调整,许多大银行开始反思其绿色策略。就这样,一项原本颇具胆识的计划,即通过减少对化石燃料的依赖来降低长期投资组合风险,突然就被视为考虑不周。

《财富》杂志联系了参与化石燃料融资的主要银行和投资公司。一些机构提供了它们过去就此事发表的声明,但所有人都拒绝公开置评。这些金融机构继续不遗余力地转移人们对碳排放数字的注意力。对于减排举措,它们说得远比做得更动听。

可持续投资的失败,在格拉斯哥净零金融联盟(Glasgow Financial Alliance for Net Zero)的缺陷上体现得淋漓尽致。该联盟由投资公司组成,致力于调整其投资组合,到2030年将排放量减半,到2050年实现净零排放。这项协议签署于2021年。此前不久,国际能源署宣布,除非投资者和石油公司立即停止新的化石燃料活动,否则《巴黎协定》确立的1.5摄氏度温控目标将变得毫无实际意义。

但在2022年11月于埃及举行的《联合国气候变化框架公约》第27次缔约方大会(COP27 Climate Change Conference)上,业内人士对格拉斯哥承诺缺乏进展感到失望。一位与会者称,经过一年的不作为,大银行每年必须将其资助的碳排放减少约8%,才可以实现2030年的目标;恰恰相反,许多银行对化石燃料的支持反倒增加了。

英国投资公司Abrdn的可持续和气候战略主管伊娃·凯恩斯(Eva Cairns)指出,出现这种情况的部分原因是,政策制定者不愿意采取一些有助于增强可再生能源吸引力的举措,例如为去碳化项目提供资金和税收优惠,不再补贴石油和天然气。“不幸的是,对于那些做出净零排放的投资者来说,政策激励与他们的目标或者预期实现的目标之间的差距正在扩大。”

雪上加霜的是,俄乌冲突已经严重扰乱了石油的供应和价格,开采化石燃料重新受到政客们的青睐——他们希望借此来安抚对通货膨胀已经感到厌倦的选民。与此同时,能源股成为2022年表现最好的股市板块。

业内人士表示,在这种环境下,金融机构越来越难以说服内部投资团队和外部客户将更多的资金投入到可再生能源。事实上,共同基金巨头先锋领航集团在2022年12月退出了净零排放资产管理人倡议(Net Zero Asset Managers Initiative),一个类似于格拉斯哥净零金融联盟的协定。根据化石燃料投资追踪机构Reclaim Finance发布的数据,在资产管理巨头中,先锋领航对化石燃料扩张项目的投资仅次于贝莱德。先锋领航发表声明称:“此类行业倡议有助于促进建设性对话,但我们希望确保先锋集团能够在一些对投资者意义重大的问题上独立发言。”

即便是狂热的环保主义者也承认,世界不可能突然戒掉化石燃料,必须经历一个过渡期。大银行也在不同程度上开始资助绿色电力。但相较于投入到石油、天然气和煤炭的资源,用于绿色能源的资源却仍然微不足道。根据彭博社(Bloomberg)的数据,自2016年以来,化石燃料公司在债券市场上筹集了3.6万亿美元,而可再生能源生产商仅筹集了1,600亿美元。

在批评者看来,金融服务公司对脱碳承诺的胆怯态度表明,它们对气候变化的威胁还不够重视。汇丰银行(HSBC)的可持续金融部门前首席财务官、海狼可持续发展咨询公司(Seawolf Sustainability Consulting)的创始人及董事总经理丽贝卡·赛尔夫(Rebecca Self)表示:“金融业的举动显示,它们既没有掌握气候危机的规模,也没有认识到金融业在引发这场危机中扮演的角色。”

同样令环保人士恼怒的是,银行和投资者言行不一。比如,花旗集团在其网站上夸口说:“我们坚定地致力于推动世界各地解决气候变化问题,鼎力支持向低碳经济转型,这种信念助力我们在可持续方面不断取得进步。”但它的ESG(环境、社会和治理)报告没有提及的是,在中国之外,花旗过去六年一直是世界上最大的煤电支持者,承销了大约80亿美元的贷款。尽管花旗最终宣布计划在2022年逐渐退出煤电业务,但改革进程令人失望:花旗不再直接资助新项目,但它只会逐渐减少对煤炭生产商和用煤企业的信贷敞口,而且这个退出计划直到2025年才开始启动。花旗拒绝就其煤炭投资发表评论。

金融服务公司辩称,对化石燃料的投资让它们有了鼓励相关企业转向可再生能源的底气。或许如此吧,但金融家们似乎并没有利用这种影响力。在30家最大的欧美资产管理公司中,只有四家开始限制对煤炭的投资。而根据Reclaim Finance的分析,目前还没有哪家公司承诺停止资助油气项目,连长期承诺都没有。Reclaim Finance还发现,到目前为止,也没有哪家大型投资公司利用其股权向油气公司施压,要求其降低产量或者搁置新项目。

事实上,面对政治层面的阻力,一些银行和投资公司正在不遗余力地承诺,永远不会施加这种压力。2022年,美国得克萨斯州的审计官开始实施立法,严令禁止州机构将3,300亿美元的退休和投资基金投资于那些抵制化石燃料项目的资产管理公司。多家金融机构忙不迭地向州政府保证,尽管它们做出了可持续承诺,但对油气公司的支持仍然会继续下去。

自那以后,至少有七个州批准了类似得克萨斯州的规则。2022年8月,19位共和党籍州检察长联名致信贝莱德,抱怨该公司利用其管理的养老基金“强制淘汰化石燃料”。9月,贝莱德的对外事务主管达莉亚·布拉斯(Dalia Blass)回复了一封旨在“澄清误解”的信函。她首先承认贝莱德向来抱有“气候风险会带来投资风险”这一信念,然后话锋一转,说贝莱德“没有强制要求能源企业必须达成某个具体的减排目标。”布拉斯补充道,“我们不抵制能源企业或任何其他部门或行业,”并指出贝莱德向美国能源企业投资了大约1,700亿美元。

那么,为什么华尔街要在表面上支持气候倡议,而在实践中却对这些承诺嗤之以鼻?在2021年于美国得克萨斯州休斯顿召开的一场会议上,一位银行家不经意间道破天机。“预防针还是要打的。”在一位媒体记者获得的一段视频中,Amegy银行(Amegy Bank)的能源业务负责人史蒂夫·肯尼迪(Steve Kennedy)谆谆教导在场同行,“对我们所有人来说,忽视ESG都是不对的。但话说回来,要避免外界过于苛刻地指责公司的所作所为,其实并不需要你做那么多的事情。”换句话说,只要摆摆样子,信誓旦旦地做出气候承诺,就足以安抚那些批评者——这丝毫不妨碍你继续赚化石燃料的脏钱。

有一次飞行在欧洲上空时,塔里克·方西(Tariq Fancy)突然意识到他的生活是何等荒谬。本职工作要求他从沙特阿拉伯飞往西班牙,再飞往瑞士,游说客户加入贝莱德对可持续低碳公司的最新投资。但贝莱德为他每次商务旅行配备的座驾,都是每小时消耗450加仑(约1,703.435升)燃油的湾流G650(Gulfstream G650)公务机。

方西明白,飞机不是问题,他才是。作为贝莱德可持续投资业务的全球首席投资官,他领导的团队负责推荐ESG得分高的投资对象,并警告贝莱德远离重污染企业。不过,这些警告大多被律师或资产管理部门以“受托责任”为借口驳回了。这套法律术语的言外之意是,贝莱德的唯一责任是创造尽可能多的利润。

“贝莱德的主要目的是实现回报和利润的最大化。”方西指出,“在几乎所有情况下,ESG投资都与这些目标不一致。”他于2019年离开贝莱德,目前已经成为企业可持续运动的著名批评者。“我意识到,我才是那个不合时宜的人。”

贝莱德和其他金融服务公司的短视立场之所以挥之不去,是因为公司和高管因此获得了奖赏。在财报电话会议上,投资者和分析师经常围绕短期财务目标对经理人进行盘问,但很少问及可持续实践。那些违背这些激励机制的经理人可能会遭到解雇。法国消费品巨头达能(Danone)的首席执行官范易谋(Emmanuel Faber)进行了为期四年的努力,悉心推行一项名为“同护地球、共享健康”(One Planet, One Health)的战略,其中包括用一项考虑碳排放因素的收益指标来衡量公司业绩。但在2021年,两家机构股东以依云(Evian)矿泉水等旗舰产品销售低迷为由,说服董事会罢免了范易谋。用一位投资者的话说:“达能未能在创造股东价值和追求可持续之间达成适当的平衡。”

方西认为,鉴于这些压力,金融公司不会放弃对化石燃料项目的支持,除非这些投资变得不那么有吸引力。而只有当政府通过征收碳排放税或者污染税等方式来给温室气体贴上价格标签时,这一幕才会发生。“这是一个非常简单的等式,资本配置者凭直觉就可以理解其中的利害关系。”方西说,“贝莱德的一位投资组合经理告诉我:‘我对气候变化深信不疑。如果政府给碳赋予一个价格,我就会在一夜之间降低我的碳足迹,其他人也会这样做。但要是单独做这件事情,就会把自己置于不利地位,那是毫无意义的。’”

一些银行业专家和监管机构认为,尽管从赚钱的角度来看,为化石燃料项目融资似乎合乎逻辑,但继续奉行这一策略会让投资者承担长期的财务风险。瑞士再保险公司(Swiss Re)预测,到2050年,气候变化可能致使全球GDP减少14%。穆迪(Moody's)警告说,除非金融机构迅速减少价值数万亿美元的碳足迹,否则这些公司的资产负债表上将出现大量搁浅资产。这将导致公司股价暴跌,蚕食利润和盈利能力,并限制未来的投资机会。

然而,暂且不论长期风险,许多金融公司甚至都没有关注短期风险。欧洲央行(European Central Bank)最近评估了欧盟(EU)各大银行在应对气候变化方面的准备工作。几乎所有银行连一个基本的衡量框架都没有,根本无从知晓气候变化给自身业务造成的损失。少数几家银行径直宣称,它们根本就没有气候风险。

改革者认为,更全面地披露金融业的气候风险是取得进展的关键一环。在始于今年1月1日的监管努力中,欧盟提出要迫使资产管理公司详细说明每项投资的碳足迹及其对气候变化的影响。但在经过金融服务公司旷日持久的游说后,欧盟已经做出了一些妥协。例如,欧盟将天然气重新定义为一种介于化石燃料和可再生能源之间的“过渡能源”,尽管它毫无疑问是一种化石燃料。此举意味着,这种无处不在的能源以后就不必反映在监管文件中了。

同样,美国证券交易委员会(SEC)也发布新规则征求意见稿,拟要求各类上市公司披露气候风险对其业务的影响;计算包括投资在内的所有业务的温室气体排放量;并制定减少碳足迹的目标。这些新规的公众评议期已经于2022年7月结束,美国证券交易委员会希望在2024年和2025年付诸实施。但气候政策活动人士预计,最终出台的法规将弱化“第三类”间接排放的报告要求,豁免一些公司,并推迟其他规则的实施时间。

可持续发展的支持者抱怨说,监管政策步履蹒跚,力度不断减弱。没有更严格的气候信息披露标准,就不可能衡量进展,也不可能监督那些发表不实声明的公司。此外,只有报告温室气体排放量成为强制要求,一些旨在鼓励投资清洁项目的解决方案(比如碳排放税)才能付诸实施。“我们为减少气候变化所采取的任何步骤,都必须始于严格执行的透明披露要求。”可持续事务顾问赛尔夫表示,“但政治意愿和紧迫性何在?我们不能坐等三年时间才出台一套严重弱化的规则。每项预测都指出,阻止气候变化的行动必须以月,而不是以年为单位。”

就金融服务公司而言,它们似乎很乐意放慢这一进程。银行业团体一贯反对新的ESG法规。在某些情况下,它们声称拟议的规则是非法越权之举。它们有时候会宣称,金融服务公司可以为解决气候问题贡献一份力量,但如果被迫要花费巨额资金来应对各种新报告和新流程,它们也就无能为力了。

为了证明它们对碳经济的巨大助力存在合理性,金融服务公司往往会做一番非常扭曲的表述。摩根大通的首席执行官杰米·戴蒙(Jamie Dimon)在去年4月发表的2022年度致股东信就完美地体现了这一点。戴蒙重申了他经常发表的立场,即气候变化是一个重要问题,不容低估。他承认,政府和企业离实现净零目标“还差得很远”。但他也煞费心思地指出,油气生产对美国及其盟友的安全至关重要,并呼吁政府“立刻批准额外的石油租赁和天然气管道项目”。这种态度表明,摩根大通作为化石燃料项目头号资助人的“尊贵”地位在短期内不会改变。

正如戴蒙的致股东信所示,华尔街对什么是正确的策略心知肚明。这些金融巨头只是不愿意放弃错误的策略所带来的丰厚利润罢了。

译者:任文科