航空股低位运行,是否值得投资?

插图来源:CHRIS GASH

最近几个月,波音(Boeing)股价的下跌速度堪比其飞机部件的坠落速度。

今年,多起惨痛的航空事故都与波音飞机的缺陷有关。一些问题是老生常谈,其他则涉及波音令人担忧的监管,最令人诟病的莫过于1月5日的阿拉斯加航空公司(Alaska Airlines)的737-9 Max事故,当时,松动的螺丝导致飞机门塞面板脱落,掉到了美国俄勒冈州一位学校老师家的后院中。波音最近遭遇的制造困境和品控问题,导致首席执行官大卫·卡尔霍恩(David Calhoun)宣布辞职。与此同时,美国联邦航空管理局(Federal Aviation Administration)已经对波音采取了强制措施,限制了其交付新飞机的能力。

这个问题令投资者感到头疼:波音股价在今年年初至5月中旬的这段时间内下跌了30%,其他航天与航空公司的股价也没有好到哪里去。然而,在航空这类对经济来说不可或缺的行业中,任何困境都可能转化为机遇。那么问题来了,波音公司的股票以及购买其飞机的航空公司的股票如今是否十分划算?

尽管事故层出不穷,而且其背后存在的是深层次的文化问题,我们还是有理由把波音作为长线投资,因为该公司享受着双头垄断市场的待遇。《财富》杂志近期的报道显示,如今,在执飞的2.9万架商用飞机中,40%由波音制造。在可以预见的未来,该公司将与欧洲的空客(Airbus)一道占据市场的绝对主导地位。

晨星(Morningstar)的工业股票分析师尼古拉斯·欧文斯(Nicolas Owens)表示,航空事故灾难性的特征会导致投资者的过激反应。他写道,现实在于,波音的订单已经爆了:公司2023年12月的订单报告显示其净订单为369架,创下了单月纪录,而且每一架的售价都是数千万美元。待公司解决其质量问题之后,这部分营收来源便能够再次自由流动起来。(波音在2023年的营收达到了780亿美元。)

欧文斯补充道,旅行的广泛化趋势对于飞机制造商而言是一个利好。他说:“商业航空领域的需求强劲,而且持续的时间非常长。全球的中产阶级几乎都希望乘坐飞机旅行,尤其是印度和亚洲等地区。”

航空公司是否会提供头等舱?

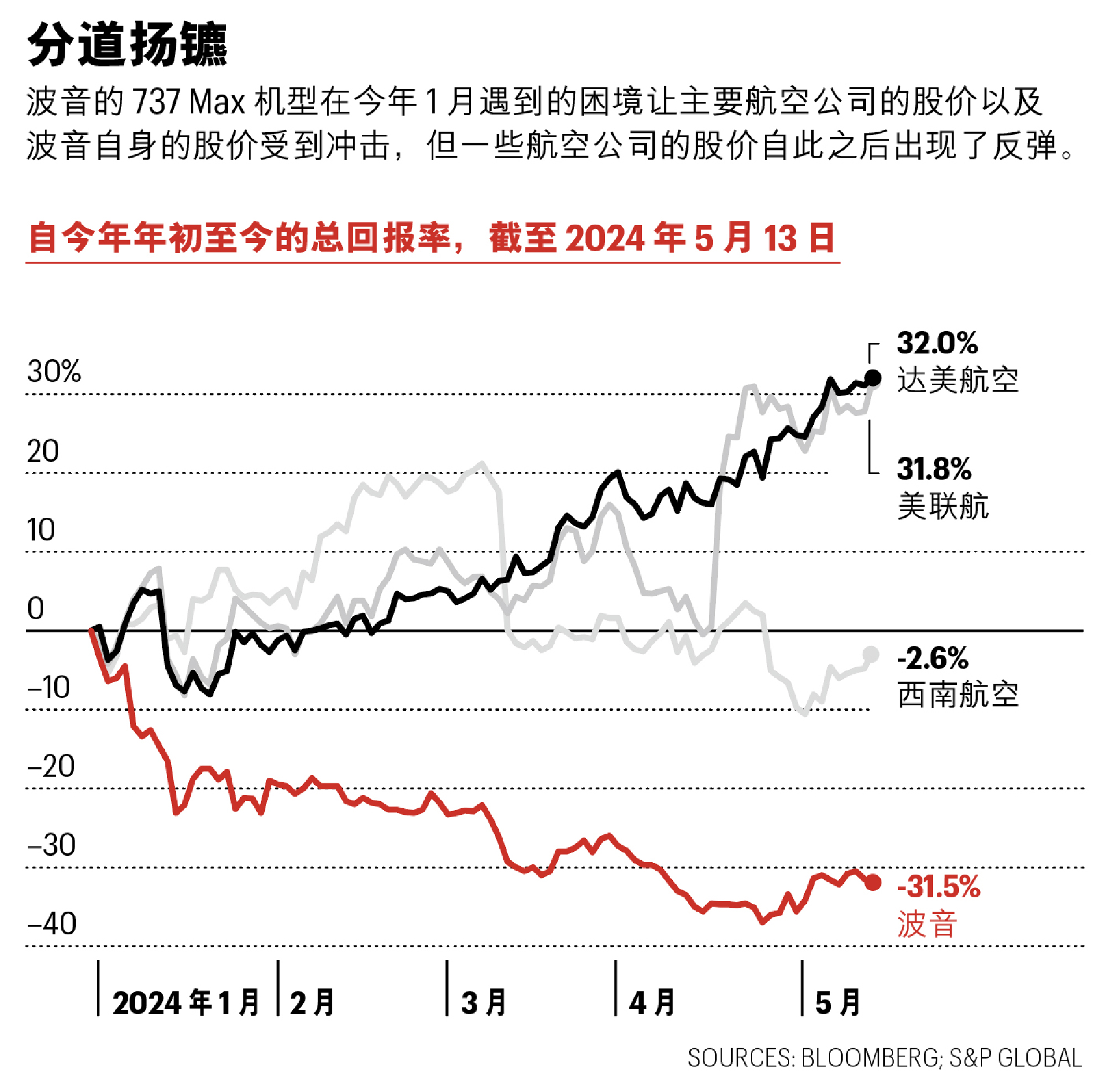

波音在今年1月的门塞灾难还引发了航空公司股票的整体下滑。不过自那之后,不同航空公司的股价则各不相同,也揭示了各家公司对这家飞机制造商不同的依赖程度。

达美航空(Delta Air Lines)的飞机基本都来自于空客,因此股价很快便出现了反弹。一开始,美联航(United Airlines)不得不停飞数十架737-9 Max飞机,导致其股价暴跌,但在波音同意补偿其收入损失之后,股价便再次上扬。西南航空(Southwest Airlines)受到的冲击持续时间更长,这家公司削减了航线和员工,因为其增添数十架波音飞机的计划搁浅了。西南航空自今年年初至5月中旬的股价下滑了3%。

波音的问题对于航空公司来说可能只是一个临时的挫折,但对于已经让投资者充满担忧的行业而言,这相当于又多了一个风险因素。航空公司的周期性很强,航空旅行会随着宏观经济起起伏伏。此外,该行业非常规范而且竞争异常激烈。由于航空公司的经营需要大量现金,大多数航空公司提供的分红十分有限或者压根没有分红,而且破产对于它们来说是一种长期存在的风险。

该行业受到的最大冲击可能在于,其核心产品——飞机上的座位——在历史上一直被认为是一种商品,迫使航空公司只能靠价格去竞争。然而,新趋势可能会解决这个短板,至少对于“四大”[达美航空、美联航、西南航空和美国航空(American Airlines)]而言是如此。

伯恩斯坦(Bernstein)的分析师大卫·弗农(David Vernon)表示,主要航空公司在舱内划分更多的舱位(不仅只有经济舱和头等舱)并出售更多的定制服务的举措,减少了商品效应:“航空公司将钱投入其网络,对舱位差异化,并让客户从腰包里掏更多的钱。”

具有讽刺意味的是,航空公司也有可能借助波音的困境来提振自身的业绩。弗农指出,美国联邦航空管理局的监管力度的加强将限制波音的新飞机的产量,因此航空公司的座位供应将持续紧张,继而保护其利润率。与此同时,弗农称,像达美航空和美联航这样的参与者已经大幅提升了其信用卡经营收入,并借此实现业务的多元化,在一定程度上摆脱对周期性旅行的依赖。

不同的道路

最终,对于那些抗风险能力较高的投资者来说,波音和主要航空公司的股票还是有投资潜力的。那些寻求购买航空相关股票的人还有第三种选项——也就是那些做的不错的公司。

这个选项就是军用飞机。波音和空客涉足这一领域,但雷神技术公司(RTX)和洛克希德·马丁(Lockheed Martin)这类与乘用机行业没有紧密关联的企业亦涉足这一领域。全球的地缘政治冲突提振了战斗机这类机型的销量,而随着西方国家重整军备,承包商的订单量可能会增长。已经退休的法学教授、资深投资者斯蒂芬·斯科特(Stephen Scott)表示,他从未投过航空公司和商业飞机制造商的股票,但却经常购买军用飞机制造商的股票,例如通用动力(General Dynamics)。

斯科特告诉《财富》杂志:“国防领域完全是另外一个维度,其参与者远不止波音和空客两家。”

译者:Feb