2020年2月19日,标普500收盘创历史新高,达3386.15点。短短6个交易日后,股市陷入下滑,上周四收盘跌掉12%。上周一和上周二连续出现3%幅度的抛售,这是标普500自2015年8月以来首次。周四股市下跌4%,是自2018年2月以来单日下跌幅度最大的一次。

每次股市下跌一点,感觉它就要下跌很多。然而一个浅显的道理是,股市总要经历小调整才能达到30%至50%涨幅的大牛市。小幅调整经常发生,因为当股市下跌,大多数股票只是跌一点,而不是断崖式下跌。

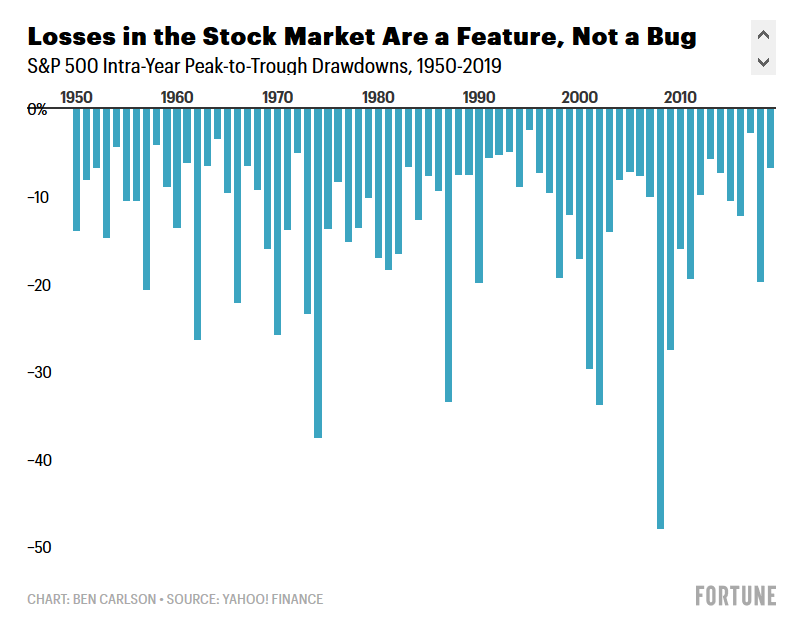

即便股市在某一年内是上涨的,但过程中有所下跌而最终盈利也属正常。回望1950年,标普500曾经历一年内平均峰谷13.4%的振幅。

股市里亏钱是常态,不是漏洞。1950-2019年标普500年内的峰谷振幅。图片来源:雅虎金融

所以目前的下跌,只是处于给定年的平均水平。当然,平均值并不会告诉我们一年最终如何收盘,但下行是股市的常态。

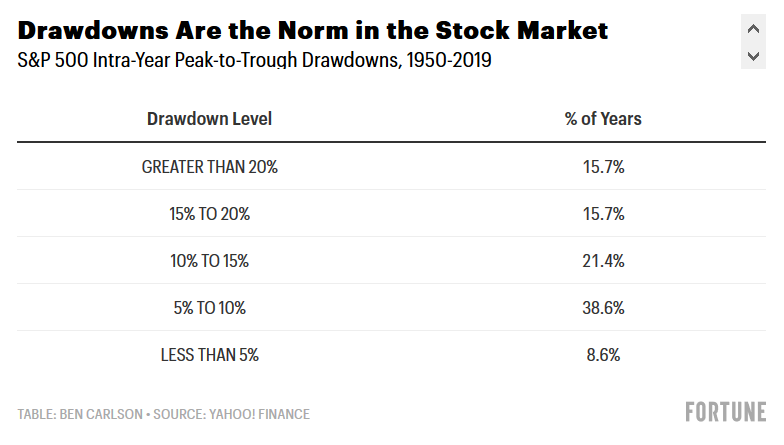

所以,自1950年以来,大约占比53%的年份中,标普500经历了两位数的调整。有超过91%的年份中,至少有5%的调整,或者更糟。

过去70年中,有37年里股市出现年内两位数调整。奇怪的是,这37年中,有22年股市以整体出现收益而盘终。出现两位数调整的年份里,有13年标普500年终出现两位数的收益。

这意味着,即使股市在某一年一路上扬,你也应该为股市下行作准备。比如2017和2019年,股市最大跌幅分别只有2.8%和6.8%。这是特例,不是常态。股市在盈利的路上更可能经历更严重的跌幅,而不是一路顺利地上扬。

作为投资者,应习惯于处在股市下行状态,因为大多数时候股市就是这样。自1928年,标普500在大约5%的交易日内,创下了历史新高。反过来看,有95%的时间里投资者处于股市下行状态中。

这回或许不同,因为新冠病毒有可能破坏全球经济。没人知道情况会糟到什么程度。在股市,波动性产生波动性,随着疫情爆发的消息每天都在更新,投资者应该准备好面临更大幅度的价格上下波动。

这不奇怪,股市总是有波动性的,以后也将一直如此。只要作出买卖决定的是人,这一点是没跑的。

短期内,市场抛售的理由似乎很重大。长期看,投资者常常忘记过往股市下跌的具体原因。

短期内,股市下跌看起来会永不停歇。长期看,所有的调整都像是买入的机会。

不管调整的时间有多长,要在股市长线获益,你就得在短期内接受损失。(财富中文网)

作者本·卡尔森是特许金融分析师,担任里托兹财富管理机构资产管理主管。他本人或许拥有此文提到的证券或资产。

译者:宣峰