投资大佬安德烈•科斯托拉尼有一项过人的诀窍——十分擅长从20世纪那些最大的危机中获益:在大萧条和二战后的欧洲重建中,他都赚得盆满钵满。这位出生于匈牙利的经济学家和股票投资人有一条名言,即“股市与经济之间的关系,就类似于和主人散步的狗”。

他解释说,主人牵着绳子,通常跟在狗的后面,就像经济一样。而跑在前面的那只狗,就是股市。科斯托拉尼的观点是:我们应该肯定股市在预测未来经济形势中的作用。

位于伦敦的贝伦贝格银行(Berenberg Bank)的首席经济学家霍尔格•施密丁仍然喜欢沿用科斯托拉尼的这一比喻。他表示,现在,我们的市场正处于向前发展的时期——种种市场动向表明,我们的经济已经开始走出新冠肺炎疫情的阴影——尽管要进一步证实这一点,还需要相关经济数据的支撑。而如果我们追随股市的风向就会发现,它正在以愈发高昂的音调向我们高呼:欧洲,欧洲,欧洲。即便美股市场在8月出现历史性反弹、纳斯达克和标普500指数攀升至新的高度期间,投资者也从纷纷抛售他们手中的美股,转而投向欧洲的股票。高盛的数据显示,截至9月9日的四周内,投资者从美股市场撤出了合计177亿美元的资金。与此同时,他们对欧洲地区(不含英国)的股票投入了15亿美元。在过去的一个月中,德国蓝筹股DAX的表现优于美国三大股指中的所有股票。

投资者冒着风险投资欧洲的股票也有着诸多原因。首先,投资者们对美国科技股奇高无比的估值感到震惊,并有些望而却步。受8月的股市反弹影响,9月10日,纳斯达克100指数的交易价格比其200天移动均线高出41%。相比之下,DAX仅高出1.4%。

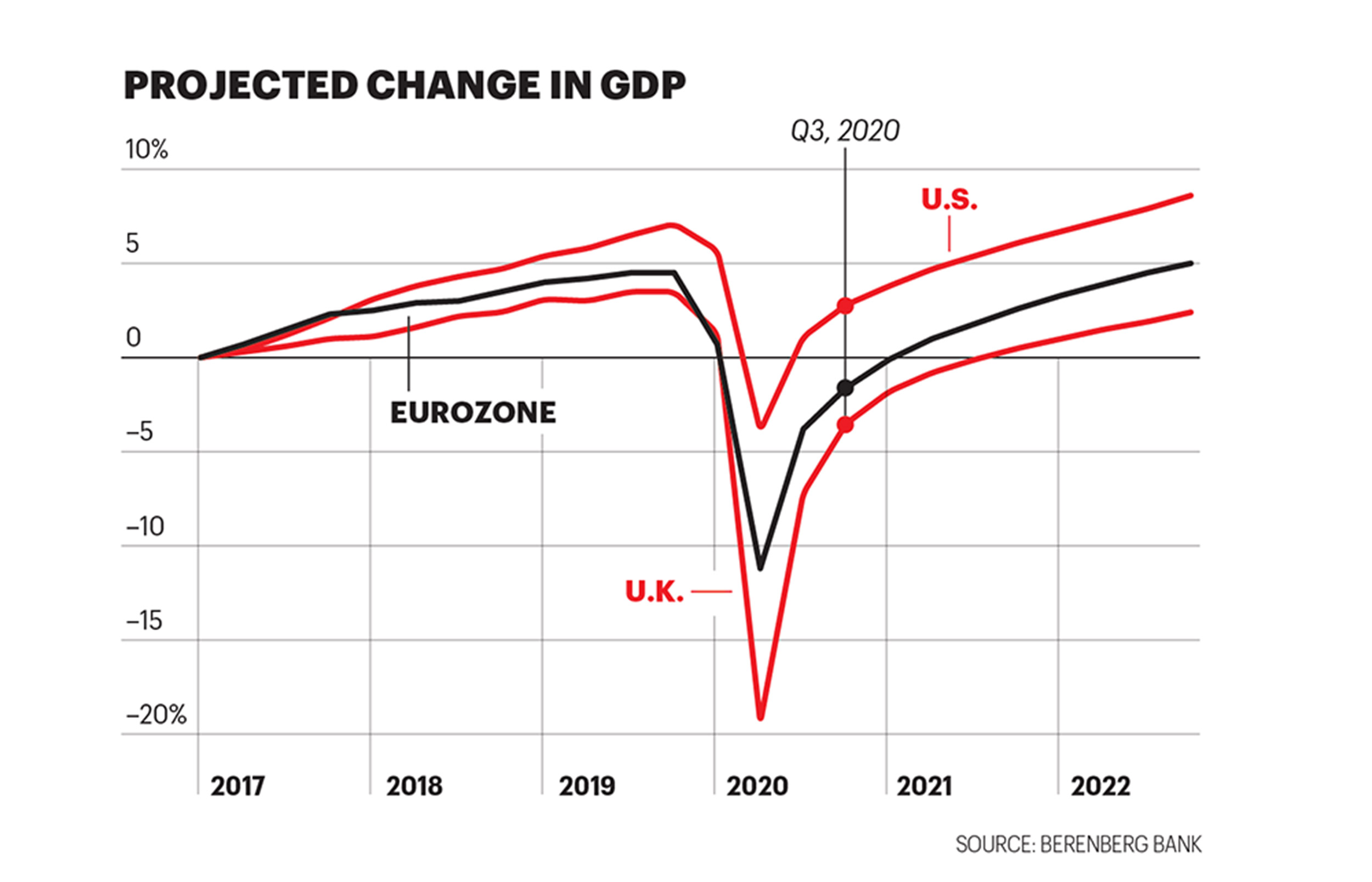

科斯托拉尼的“主人与狗”原则也在其中得到一定体现。市场的反应表明,相比美国,欧洲在疫情防控方面做得更好,因此,欧元区也有望迎来真正的经济复苏与增长。这一点也有可靠数据支持:欧元区的经济形势在第一季度和第二季度进一步下滑,但也正因如此,为触底反弹做好了铺垫,随着经济复苏的加速,也就可能有更大的上升空间(见下图)。与此同时,美国的复苏状况则体现在大多数估值过高的美股中。

这是否意味着欧洲将从疫情后的经济复苏中脱颖而出,比美国表现更好呢?贝伦贝格银行的施密丁认为,答案是肯定的。美国的GDP有望在2022年第二季度恢复到大流行前的水平,而欧元区最大的经济体——德国和法国,也大约会在那时恢复到相同水准。但是他补充说,“显然,欧元区正在以更好的状态示人。”

根据贝伦贝格银行的预测,到2020年,美国的财政赤字将占GDP的18%,而欧元区则为11.5%。他补充说:“我们预测,美国的财政赤字甚至会达到更高的水平:明年为12%,而欧元区为6.2%。”他预计,到2022年,欧元区赤字将占GDP的3.5%左右,美国则接近11%。

施密丁还警告说,“债务不是永远免费的。”美国那些令人头疼的赤字终究是要填上的,而这可能给美国公司和投资者带来沉重的打击。

凡此种种,都意味着多年来一直被投资者忽略的、增长缓慢的欧洲,可能已经准备好与美股市场这条“大狗”竞争。(财富中文网)

本文另一版本登载于《财富》杂志2020年10月刊,标题为《欧洲摆脱了增长缓慢的名声》。

编译:陈聪聪

投资大佬安德烈•科斯托拉尼有一项过人的诀窍——十分擅长从20世纪那些最大的危机中获益:在大萧条和二战后的欧洲重建中,他都赚得盆满钵满。这位出生于匈牙利的经济学家和股票投资人有一条名言,即“股市与经济之间的关系,就类似于和主人散步的狗”。

他解释说,主人牵着绳子,通常跟在狗的后面,就像经济一样。而跑在前面的那只狗,就是股市。科斯托拉尼的观点是:我们应该肯定股市在预测未来经济形势中的作用。

位于伦敦的贝伦贝格银行(Berenberg Bank)的首席经济学家霍尔格•施密丁仍然喜欢沿用科斯托拉尼的这一比喻。他表示,现在,我们的市场正处于向前发展的时期——种种市场动向表明,我们的经济已经开始走出新冠肺炎疫情的阴影——尽管要进一步证实这一点,还需要相关经济数据的支撑。而如果我们追随股市的风向就会发现,它正在以愈发高昂的音调向我们高呼:欧洲,欧洲,欧洲。即便美股市场在8月出现历史性反弹、纳斯达克和标普500指数攀升至新的高度期间,投资者也从纷纷抛售他们手中的美股,转而投向欧洲的股票。高盛的数据显示,截至9月9日的四周内,投资者从美股市场撤出了合计177亿美元的资金。与此同时,他们对欧洲地区(不含英国)的股票投入了15亿美元。在过去的一个月中,德国蓝筹股DAX的表现优于美国三大股指中的所有股票。

投资者冒着风险投资欧洲的股票也有着诸多原因。首先,投资者们对美国科技股奇高无比的估值感到震惊,并有些望而却步。受8月的股市反弹影响,9月10日,纳斯达克100指数的交易价格比其200天移动均线高出41%。相比之下,DAX仅高出1.4%。

科斯托拉尼的“主人与狗”原则也在其中得到一定体现。市场的反应表明,相比美国,欧洲在疫情防控方面做得更好,因此,欧元区也有望迎来真正的经济复苏与增长。这一点也有可靠数据支持:欧元区的经济形势在第一季度和第二季度进一步下滑,但也正因如此,为触底反弹做好了铺垫,随着经济复苏的加速,也就可能有更大的上升空间(见下图)。与此同时,美国的复苏状况则体现在大多数估值过高的美股中。

这是否意味着欧洲将从疫情后的经济复苏中脱颖而出,比美国表现更好呢?贝伦贝格银行的施密丁认为,答案是肯定的。美国的GDP有望在2022年第二季度恢复到大流行前的水平,而欧元区最大的经济体——德国和法国,也大约会在那时恢复到相同水准。但是他补充说,“显然,欧元区正在以更好的状态示人。”

根据贝伦贝格银行的预测,到2020年,美国的财政赤字将占GDP的18%,而欧元区则为11.5%。他补充说:“我们预测,美国的财政赤字甚至会达到更高的水平:明年为12%,而欧元区为6.2%。”他预计,到2022年,欧元区赤字将占GDP的3.5%左右,美国则接近11%。

施密丁还警告说,“债务不是永远免费的。”美国那些令人头疼的赤字终究是要填上的,而这可能给美国公司和投资者带来沉重的打击。

凡此种种,都意味着多年来一直被投资者忽略的、增长缓慢的欧洲,可能已经准备好与美股市场这条“大狗”竞争。(财富中文网)

本文另一版本登载于《财富》杂志2020年10月刊,标题为《欧洲摆脱了增长缓慢的名声》。

编译:陈聪聪

André Kostolany had a knack for beating the biggest crises of the 20th century, pocketing huge profits during the Great Depression and later during Europe’s post–World War II reconstruction. The Hungarian-born economist and stock picker famously observed that the relationship between the stock market and the economy is akin to a dog out for a walk with its owner.

The master, holding the leash, and usually behind the dog, is like the economy, he explained. The dog, darting ahead, is the stock market. Kostolany’s point: We should give the stock market credit for anticipating the future.

“We are now in a period where it makes sense for the markets to move ahead,” says Holger Schmieding, chief economist at Berenberg Bank in London, who’s still fond of Kostolany’s metaphor. Schmieding says the markets are scampering forward in the belief we’ve begun to beat back COVID-19—even if the economic data has yet to bear that out. And if we’re listening to the stock markets, they’re increasingly chanting: Europe, Europe, Europe. Even during the epic August equities rally, as the Nasdaq and S&P 500 were climbing to new heights, investors were trading out of U.S. stocks and into European stocks. According to Goldman Sachs, in the four weeks leading up to Sept. 9, investors pulled a combined $17.7 billion out of U.S. equities. Over the same period, they put $1.5 billion into non-U.K. European stocks. To wit, Germany’s blue-chip DAX has outperformed all three major U.S. indexes over the past month.

There are a number of reasons investors are risk-on European stocks. For starters, investors got spooked by sky-high U.S. tech-stock valuations. Emerging from the August rally, the Nasdaq 100 was trading 41% above its 200-day moving average. Compare that to the DAX, which was trading 1.4% over its 200-day moving average on Sept. 10.

But there’s also a case of Kostolany’s dog principle at play here. The markets believe Europe has done a relatively better job managing the pandemic than the U.S., therefore setting the eurozone recovery up as a real growth play. There’s sound data to back this up: The eurozone fell further in Q1 and Q2, and as such, like a growth play, presumably has more ground to pick up as the recovery accelerates (see chart below). U.S. recovery, meanwhile, is already baked into most U.S. equities high-fliers.

Does that mean Europe will emerge from COVID in better shape than America? Berenberg’s Schmieding thinks so. The U.S. economy will reach pre-pandemic GDP in Q2 2022, around the same time as the eurozone’s biggest economies, Germany and France. But, he adds, “the eurozone clearly is emerging in better shape.”

By Berenberg’s forecast, the U.S. will run a fiscal deficit in 2020 of 18% of GDP, compared with 11.5% for the eurozone. “Even starker,” he adds, “we expect the U.S. to maintain a very elevated fiscal deficit: 12% next year, compared to the eurozone’s 6.2%.” For 2022, he expects a eurozone deficit of around 3.5% of GDP, and closer to 11% for the U.S.

And, Schmieding warns, that “debt is not free forever.” Those heady U.S. deficits must be reined in eventually, which could prove painful for U.S. companies and investors.

All of which means that slow-growth Europe, which investors ignored for years, may be ready to run with the big dogs.

A version of this article appears in the October 2020 issue of Fortune with the headline “Europe shakes off its slow-growth reputation.”