毕马威(KPMG)的最新数据显示,中国内地科技公司的首次公开募股(IPO)推动香港交易所(Hong Kong Exchanges and Clearing)上半年IPO筹资额达到有史以来的最高水平。

在260亿美元的港交所上市筹资额中,五家中国科技公司占了三分之二,创下前六个月IPO募资额的历史新高,较去年同期增长54%。

TikTok的竞争对手、短视频平台快手科技今年2月在港交所首次公开亮相时,筹集了62亿美元,是2021年前六个月全球筹资额最高的IPO。

京东物流是电子商务巨头京东旗下技术导向的配送部门,今年5月首次融资36亿美元。

此外,另外三家中国公司的二次上市也带来了巨额收益。今年3月,搜索引擎巨头百度的净收益为31亿美元,而视频平台哔哩哔哩同月则筹集了30亿美元。总部位于上海的旅游预订平台携程于今年4月获得了13亿美元的投资。

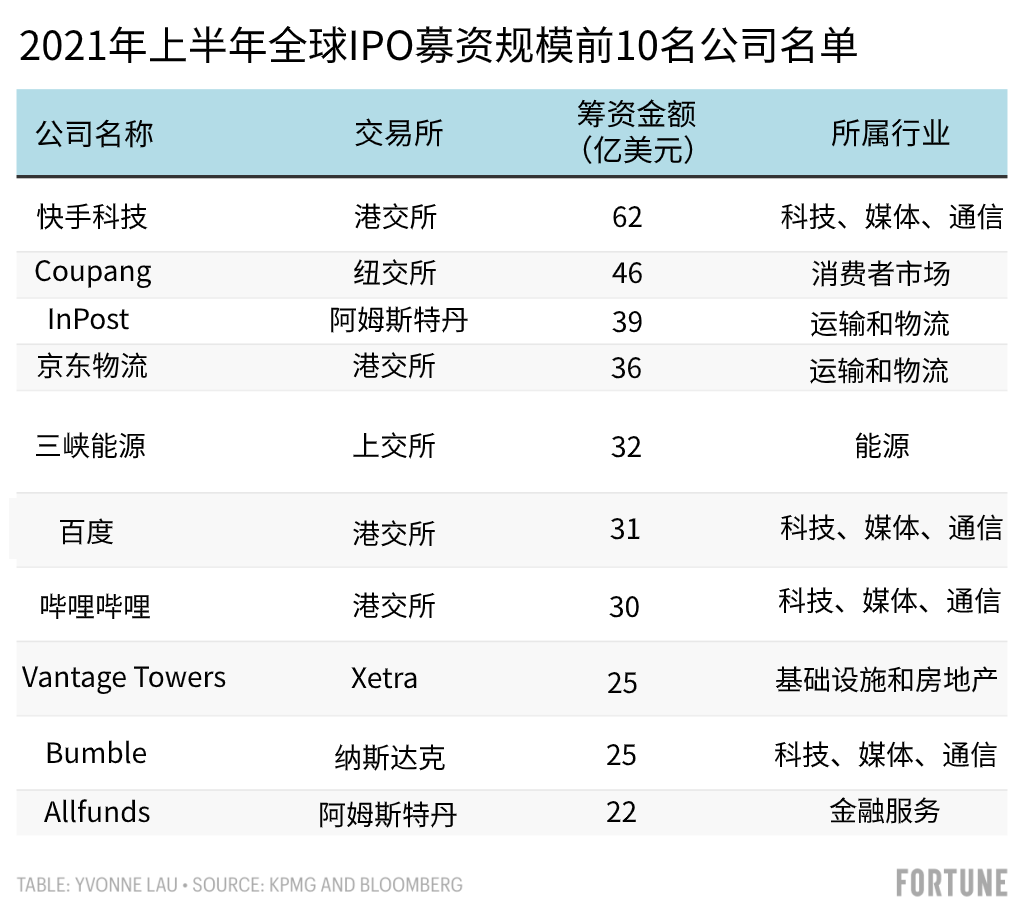

上述五家公司中,有四家进入了2021年上半年全球融资规模前10名的榜单。

毕马威中国资本市场咨询组的合伙人路易斯•刘(音译)说,随着市场更加青睐“新经济”公司,即创新的、科技第一的公司,科技公司在香港交易所上市的庞大规模并不令人惊讶。

从2018年开始的“回港上市”趋势(即在美国上市的中国公司选择在香港交易所二次上市),今年也延续了下来。分析人士表示,鉴于国内投资者对中国企业的品牌和业务非常熟悉,此类香港交易所上市是自然选择。如果在美国上市的公司违反了美国的审计审查规则,就有可能被驱逐出美国交易所,在香港进行二次上市,成为这些公司的一种后备选择。

自2018年以来,已经有14家中国公司选择在香港二次上市。百度、哔哩哔哩、携程和汽车门户网站汽车之家在2021年前六个月陆续上市,共筹集了81亿美元,约占港交所IPO筹资额的31%。

“在美上市的中国公司‘回归’,将继续提振香港的资本市场,这也是香港IPO市场的热门趋势。我们预计这一趋势将会持续下去。”路易斯•刘说。

今年上半年,港交所的融资规模在全球排名第三位,仅次于纳斯达克(Nasdaq)和纽约证券交易所(New York Stock Exchange),前两者的融资规模分别为464亿美元和283亿美元。2021年前六个月,全球IPO市场融资规模飙升至2100亿美元,较去年同期增长66%。

今年5月,港交所宣布,从2022年1月起,将把上市申请公司的利润要求提高60%。港交所在一份声明中称,这是近30年来的首次上调,此举是为了“提高市场质量和保护投资者”。

路易斯•刘指出,即使有更高的利润门槛,港交所仍将保持竞争力。而且由于新规将于明年1月生效,该公告可能会导致今年下半年的IPO申请狂潮。“不过,香港IPO市场筹集的资金不会受到重大影响。”他补充道。(财富中文网)

编译:杨二一

毕马威(KPMG)的最新数据显示,中国内地科技公司的首次公开募股(IPO)推动香港交易所(Hong Kong Exchanges and Clearing)上半年IPO筹资额达到有史以来的最高水平。

在260亿美元的港交所上市筹资额中,五家中国科技公司占了三分之二,创下前六个月IPO募资额的历史新高,较去年同期增长54%。

TikTok的竞争对手、短视频平台快手科技今年2月在港交所首次公开亮相时,筹集了62亿美元,是2021年前六个月全球筹资额最高的IPO。

京东物流是电子商务巨头京东旗下技术导向的配送部门,今年5月首次融资36亿美元。

此外,另外三家中国公司的二次上市也带来了巨额收益。今年3月,搜索引擎巨头百度的净收益为31亿美元,而视频平台哔哩哔哩同月则筹集了30亿美元。总部位于上海的旅游预订平台携程于今年4月获得了13亿美元的投资。

上述五家公司中,有四家进入了2021年上半年全球融资规模前10名的榜单。

毕马威中国资本市场咨询组的合伙人路易斯•刘(音译)说,随着市场更加青睐“新经济”公司,即创新的、科技第一的公司,科技公司在香港交易所上市的庞大规模并不令人惊讶。

从2018年开始的“回港上市”趋势(即在美国上市的中国公司选择在香港交易所二次上市),今年也延续了下来。分析人士表示,鉴于国内投资者对中国企业的品牌和业务非常熟悉,此类香港交易所上市是自然选择。如果在美国上市的公司违反了美国的审计审查规则,就有可能被驱逐出美国交易所,在香港进行二次上市,成为这些公司的一种后备选择。

自2018年以来,已经有14家中国公司选择在香港二次上市。百度、哔哩哔哩、携程和汽车门户网站汽车之家在2021年前六个月陆续上市,共筹集了81亿美元,约占港交所IPO筹资额的31%。

“在美上市的中国公司‘回归’,将继续提振香港的资本市场,这也是香港IPO市场的热门趋势。我们预计这一趋势将会持续下去。”路易斯•刘说。

今年上半年,港交所的融资规模在全球排名第三位,仅次于纳斯达克(Nasdaq)和纽约证券交易所(New York Stock Exchange),前两者的融资规模分别为464亿美元和283亿美元。2021年前六个月,全球IPO市场融资规模飙升至2100亿美元,较去年同期增长66%。

今年5月,港交所宣布,从2022年1月起,将把上市申请公司的利润要求提高60%。港交所在一份声明中称,这是近30年来的首次上调,此举是为了“提高市场质量和保护投资者”。

路易斯•刘指出,即使有更高的利润门槛,港交所仍将保持竞争力。而且由于新规将于明年1月生效,该公告可能会导致今年下半年的IPO申请狂潮。“不过,香港IPO市场筹集的资金不会受到重大影响。”他补充道。(财富中文网)

编译:杨二一

The initial public offerings of mainland Chinese technology firms propelled Hong Kong Exchanges and Clearing (HKEX) to its strongest-ever first half in terms of IPO proceeds, according to new data from KPMG.

The blockbuster listings of five Chinese tech companies contributed two-thirds of the Hong Kong stock exchange’s IPO proceeds of $26 billion, a record high for the first six months of 2021 that represents a 54% increase from the same period last year.

TikTok rival Kuaishou Technology, a short-video platform, amassed $6.2 billion in its public debut on the HKEX in February. It was the world’s top-earning IPO in the first six months of 2021.

JD Logistics, the technology-driven delivery arm of e-commerce empire JD.com, raised $3.6 billion in its May debut.

Three secondary listings by Chinese firms also brought in large sums. In March, search engine giant Baidu netted $3.1 billion, while video platform Bilibili raised $3 billion that same month. Shanghai-based Trip.com, a travel booking platform, received $1.3 billion from investors in April.

Four of the five firms made the list of top 10 IPOs worldwide in terms of funds raised for the first half of 2021.

The outsize presence of technology firms on the Hong Kong bourse is not surprising, as markets pivot to “new economy” firms—namely, innovative, tech-first companies, says Louis Lau, partner in the capital markets advisory group at KPMG China.

The trend in “homecoming listings”—or U.S.-listed Chinese companies that choose the HKEX for a secondary listing—that began in 2018 has also continued this year. The Hong Kong bourse is a natural choice for such listings, given domestic investors’ familiarity with Chinese companies’ brands and businesses, analysts say. Secondary listings in Hong Kong serve as a sort of backup option for U.S.-listed firms that are at risk of being booted from American exchanges should they violate U.S. audit review rules.

Fourteen Chinese companies have opted for a secondary listing in Hong Kong since 2018. Baidu, Bilibili, Trip, and online car portal Autohome staged homecoming listings in the first six months of 2021 and raised a combined $8.1 billion—approximately 31% of the city’s IPO proceeds.

“The ‘homecoming’ of U.S.-listed Chinese companies continues to lift the city’s capital markets…and [are] the hot trend of the Hong Kong IPO market. We expect this trend to continue,” says Lau.

For the first half of this year, the HKEX ranked third worldwide in terms of funds raised, behind the Nasdaq and New York Stock Exchange (NYSE), which raked in $46.4 billion and $28.3 billion, respectively. Funds raised in the global IPO market soared to $210 billion in the first six months of 2021, an increase of 66% compared with the same period last year.

HKEX in May announced it will raise its profit requirements by 60% for listing applicants starting in January 2022. It’s the first increase in almost 30 years for the bourse, which made the change to “enhance market quality and investor protection,” HKEX said in a statement.

Even with the higher profit threshold, the Hong Kong exchange will remain competitive, Lau says. The recent announcement may lead to a rush of IPO applications in the second half of this year, since the change takes effect in January. “However, the Hong Kong IPO market will not be significantly impacted in terms of funds raised,” he adds.