位于美国华盛顿州西雅图的货运网络公司Convoy在最巅峰时期,曾经是科技界备受推崇的新创企业成功典范之一。

2015年,亚马逊(Amazon)的两位元老决定创业,创建一个平台,连接托运人和半挂车上仍然有额外空间的承运人,以提高供应链的效率,并减少排放。多年来,该公司通过股权融资和债务融资,从科技界最杰出的投资者、企业家、气候活动家和贷款机构那里获得了超过10亿美元融资,曾经拥有1,300名员工,在全美建立了一个拥有40多万辆卡车的运输网络。

到2022年,Convoy开始走出最初的领域,涉足各种业务,例如一款支持快速支付的金融科技产品、柴油车折扣加油卡、拖车租赁服务等。

《财富》杂志看到的一份文件显示,到2022年年底,Convoy的毛利润率增长到惊人的18%。但有消息人士称,该公司的巨额固定支出,包括工程和产品团队的高额成本,以及在西雅图高昂的租金,影响了公司的财务状况。这些支出导致Convoy无法实现净盈利。

在三年前,这或许不成问题。但市场已经发生了变化。2023年10月,Convoy成为私人市场调整这个痛苦过程的众多牺牲品之一。18个月前,Convoy通过E轮融资和信贷额度获得4.1亿美元的现金,但在18个月后,该公司却突然宣布裁撤几乎所有的员工,关闭了核心业务,而且不久之后又把其技术平台以抽彩出售的方式卖给了另外一家货运新创企业。在GeekWire获取的发送给员工的一份备忘录中,Convoy公司的首席执行官丹·刘易斯称公司遭遇了“完美风暴”:货运市场崩溃和“大幅收紧的货币政策”,“抑制了投资者对未盈利的后期私人公司的风险偏好,减少了这些公司的现金流”。

Convoy的资产目前处于止赎状态,而且正在与声称被欠薪的员工打官司。据The Information爆料,Convoy的投资者,包括Alphabet的成长投资部门CapitalG、Greylock Partners、Y Combinator的成长投资基金、亚马逊的创始人杰夫·贝佐斯、赛富时(Salesforce)的首席执行官马克·贝尼奥夫和阿尔·戈尔的气候基金世代投资管理公司(Generation Investment Management)等,均血本无归。直到2022年4月,投资者还认为Convoy价值38亿美元,而现在却几乎一文不值。

创业圈早就已经习惯了失败:约十分之九的新创企业都以失败告终。但这些失败很少会引起公众的关注。创业失败往往发生在新创企业的发展初期,那时候公司的经营者依旧处于试错模式。随着公司日益壮大,并实现诱人的收入增长,它们会吸引成千上万家实力雄厚的风险投资公司的青睐,这些风险投资公司会向有快速扩张潜力的公司投入资金。随着投资者投入的资金越来越多,新创企业失败的频率就会越来越低。

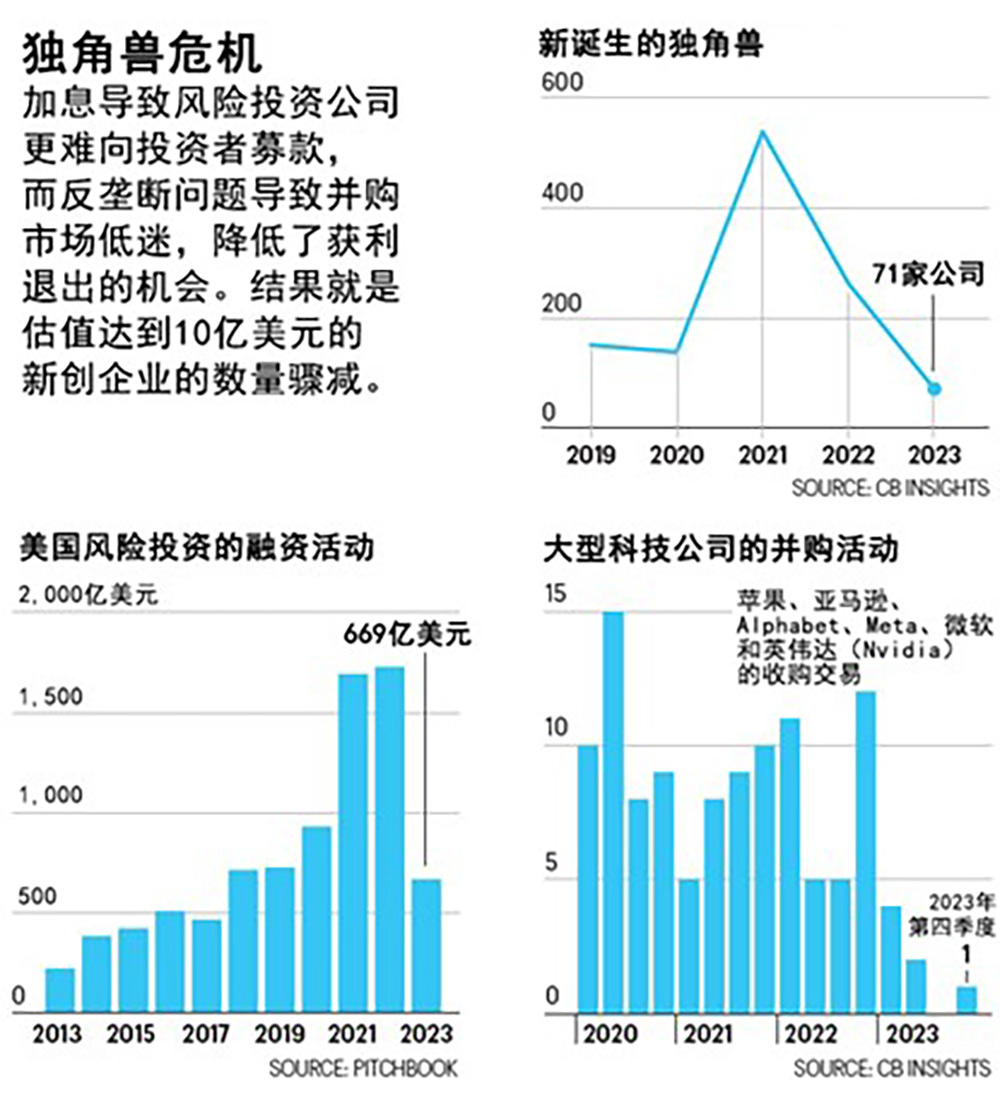

或者至少以前是这样。自2022年第一季度以来,一切都发生了变化。宏观经济影响颠覆了创业生态系统的每一个环节。这些变化正在私人市场产生连锁反应,已经变成了对新创企业尤其是独角兽公司(估值超过10亿美元的私人投资公司)的清算。这些独角兽公司都是硅谷最精英、最受重视的宠儿。

惠康信托(Wellcome Trust)的风险投资业务负责人杰夫·洛夫说:“在公司规模较小的时候,因为没有找到产品-市场适配而失败,这是一回事。但一家估值高达数十亿美元而且在融资数亿美元后再次失败,那又是另外一回事。这会造成可怕的后果。”惠康信托投资了Accel和Venrock等多家风险投资基金。

当前的环境显然不利于新创企业。在两年前,新创企业的融资还会出现超购现象,创始人可以挑剔投资者;而现在的一些创始人却很难获得投资,而且他们还要面临一个严酷的事实:公司的估值远低于预期。相对于2021年,IPO市场已经干涸,完成并购交易的难度加大,这让投资者的投入无法获得回报。在经过资本供大于求的十多年之后,现金突然变成了稀缺品。

迄今为止,市场上只看到了几家独角兽公司正式倒闭。健康新创企业Olive AI在2023年10月倒闭。设计新创企业InVision在今年1月宣布停业。模块化建筑公司Veev在2023年11月宣布倒闭。当然,还有备受关注的、爆出丑闻的加密货币交易平台FTX,在2022年倒闭。

但很多公司倒闭的故事都不为人知。宏观经济形势变化会马上影响上市公司的股价,但这些影响在私人市场却有一些滞后。私人公司不需要公开披露财务或重大业务变化等信息,因此私人公司的大幅衰退往往并不明显,直到公司在公告或新闻稿里宣布大幅裁员或彻底倒闭,人们才会恍然大悟。

近两年前,IPO市场基本上对大多数获得风险投资的新创企业关上了大门,但我们最近才开始充分感受到这种趋势的影响。CB Insights的执行董事长及联合创始人阿南德·桑瓦尔表示,2022年,新融资面临困难,当时许多新创企业的资金仍旧能够维持大约18个月至24个月。CB Insights是专门研究获得风投投资的公司。

他说:“那个时间窗口刚刚结束。”桑瓦尔指出,预计今年上半年,公司倒闭和通过收购来获取人才的交易会“增多”。

每家公司的失败都有各自的原因。Convoy与FTX之间并没有直接的联系。Convoy面临货运行业衰退带来的严重冲击,而FTX的创始人萨姆·班克曼-弗里德最终被判多项欺诈罪名。但有一点是可以确定的:当新创企业突然很难获得资本时,孰优孰劣就能够一览无余。

在不久之前,“独角兽”这个术语从比喻变得名不副实。

在十年前,很少有私人公司可以达到如此高的估值。“独角兽”这个词诞生于2013年,代表了一家估值达到10亿美元的私人公司,这是一项罕见的成就。2015年,《财富》杂志围绕这些飞速发展的巨型新创企业发表了一篇封面文章,当时加入独角兽俱乐部的公司只有大约80家。

据CB Insights统计,现在全球独角兽公司已经超过了1,200家。今天一些私人公司的成功,似乎不能用“独角兽”来形容,它们的规模如蓝鲸一般庞大。埃隆·马斯克的航空航天公司SpaceX的估值据称达到1,800亿美元,TikTok的母公司字节跳动的估值高达2,250亿美元,而ChatGPT的开发者OpenAI下一轮融资的估值可能达到1,000亿美元。

到底是什么带来了独角兽公司的繁荣?当其他低风险的替代选择可以带来的回报下降时,低利率使风险投资界对投资者更有吸引力。康桥汇世(Cambridge Associates)的美国风险资本研究部门的主管特雷莎·哈耶尔称,风险投资的回报率远远高于公开市场。康桥汇世为风险投资基金的有限合伙人提供咨询服务。新创企业IPO大获成功,也吸引了Coatue、富达基金(Fidelity)、T. Rowe Price等对冲基金和共同基金,它们都希望成为Uber、Snap和Pinterest等公司私人阶段的投资者,从公司IPO前期的增长中获利。

再加上2020年新冠疫情所带来的科技繁荣,以及美国政府额外提供的2万亿美元刺激资金,2020年和2021年迎来了风险投资领域成功的两年,或者说我们陷入了一场荒谬的狂热,无论公司融资额、退出获利规模还是估值都创下了历史纪录。在此期间,在投资者前所未有的需求刺激下,随着资本在生态系统中自由流动,即使几乎没有——甚至根本没有——收入的公司也纷纷上市,估值超过10亿美元。

CB Insights的桑瓦尔表示:“有些公司的营收只有500万美元,估值却高达10亿美元。”他还补充道:“我们看到营收与估值相差了100倍甚至200倍。”

但从2022年2月至2023年年底,经济形势更加严峻。美联储逐步将其基准利率提高了超过10倍,达到5.33%,公开市场大幅回调,软件、互联网和金融科技股跌破了新冠疫情之前的水平。俄乌(以及最近的中东地区)爆发冲突,中美关系日益紧张。中国市场曾经让许多风险投资公司获利丰厚。

2022年5月,红杉资本向其投资组合公司发送了一份PPT,警告科技行业面临“关键时刻”。多年来,每当其合伙人预计将迎来市场回调(预测并非始终正确)时,红杉资本就会发出这种耸人听闻的警告。但这一次,很快有其他公司呼应了红杉资本的警告,其中包括著名的新创企业孵化器Y Combinator。红杉资本的合伙人警告:“不惜任何代价追求超高速增长就能够获得回报的时代将很快结束。”

尤其是加息抑制了风险投资活动。利率与贴现率直接相关,投资者会利用贴现率来计算公司未来现金流的现值,这反过来会影响后期的估值。加息还意味着资本的借款成本更高,导致新创企业更难维持快速增长。Sapphire Partners的风投基金投资业务的负责人比泽尔·克拉克森直白地说道:“免费货币时代结束了。”

加息对于新创企业的融资还有另外一重威胁,只是它们的影响并没有那么直接。加息使固定收益产品或基础设施等低风险资产,对退休基金、捐赠基金、慈善组织、家庭理财办公室和主权财富基金等通常会投资风投公司的投资者,变得更有吸引力。这些投资者被称为有限合伙人,他们最终提供了整个生态系统所需要的资金。历史研究表明,加息会导致风投领域里的有限合伙人投资减少,而这最终意味着投资给新创企业的资金减少。

我们正在见证这一切的发生,而这将造成毁灭性的影响。当公开市场低迷时,前两年上市的备受追捧的独角兽们的估值暴跌。2021年1月上市的先买后付公司Affirm,股价从每股超过168美元的最高点,到2022年3月中旬下跌到只有约30美元。私人公司的估值相对于上市公司,变得不切实际;由于这种不匹配打消了投资者对私人公司股票的潜在需求,2022年,IPO市场实际上处于停滞状态。安永的《全球IPO趋势报告》显示,2022年,美洲地区上市公司的收益同比减少了95%。

之后只有几家处于成长阶段的新创企业寻求上市,包括快速时尚零售商Shein、社交媒体网站Reddit和数据情报公司Databricks,但有多家公司正在等待上市时机。

暂停上市是合理的选择。Instacart在2023年9月IPO之前,曾经被迫多次大幅下调估值。该食品杂货配送新创企业的股价,从上市到今年1月中旬下跌了超过30%。目前该公司的市值约为70亿美元,远远低于2021年年未上市时Instacart所宣传的390亿美元估值。

今年早些时候,风险投资公司Altimeter Capital的合伙人雅明·鲍尔在《20VC》播客中谈到软件公司时称:“在2021年进行了大规模融资的绝大多数公司,可能在任何时候都将不复未上市时的估值。”他继续说道,挑战在于当你意识到这一点时应该怎么做。

与此同时,谷歌、Meta、微软、苹果和亚马逊等大型科技公司纷纷收紧预算,放弃了并购。反垄断监管部门以不利于竞争为由,更加激进地反对收购。2023年12月,由于遭到欧盟和英国监管部门的反对,Adobe取消了200亿美元收购设计独角兽公司Figma的交易。不久之前,美国联邦贸易委员会在一起上诉官司中胜诉,该诉讼迫使生物科技公司Illumina剥离了两年前以71亿美元收购的癌症检测新创企业Grail。

在Convoy面临的困境中,缺少资金和收购市场低迷扮演了关键角色。Convoy在最后时刻还在寻找买家。其首席执行官刘易斯在写给员工的备忘录里表示:“我们花了四个多月时间,尝试了各种可行的战略选择。并购活动大幅减少,大部分……Convoy的潜在战略收购者,也受到了货运市场崩溃的影响。”

市场变化迫使风险投资公司大幅减少了对其基金的投资。但缺少IPO和并购交易还造成了另外一个问题:风投基金无法将资金返还给他们自己的投资者,即有限合伙人。这导致有限合伙人要么在这个高风险领域面临过大的风险敞口,因此不愿意继续追加投资,要么没有流动资本可以重新投入到新基金。新创企业的资金链的另外一个环节因此破裂。

Sapphire的克拉克森说:“我认识的每一位有限合伙人目前都在计算得失。”她表示,有限合伙人们正在衡量风险投资公司请求他们投资的现金,是否会超过他们从新创企业退出时获得的分配金额,以及他们有多少资金被暂时困在风险投资系统当中。她补充道:“理性的行为是把资金集中交给你最信任的管理者手中。”

这些新的现实状况,导致新风险投资公司和管理者目前很难募集资金。(PitchBook的数据显示,2023年是十年来首次募集资金最糟糕的一年。)一些市值达到10亿美元的公司也面临融资压力。它们在过去几年内募集了大量的资金。在一些孤立的案例中,风险投资公司或者关闭,或者决定不再募集新基金。位于波士顿的一家有74名员工的公司OpenView在2023年12月开始逐步收缩业务。据TechCrunch报道,今年1月,硬科技基金Countdown Capital对投资者表示即将关闭。

克拉克森说:“一家公司从创建到有退出机会需要一段时间。虽然资金盛宴的狂喜来得快,但衰退(即资金渠道关闭)也可能很快发生。”

在当前的环境中谁主沉浮?这个问题让许多投资者选择了观望,他们希望等到能够更确定一家公司的价值或公司能否存活时再决定投资。

传奇早期风险投资公司Venrock的负责人布莱恩·罗伯茨在今年1月募集了一只6.5亿美元的基金,其规模超过了该公司在过去十年内募集的三只4.5亿美元基金。此举并非完全是因为该公司看好市场前景;它体现了罗伯茨的一种观点,即他认为没有投资者愿意在后期进行投资,而且Venrock必须向它希望支持的公司投入更多的资金。

罗伯茨说:“每一位投资者都会遇到他们不看好的公司,这些公司要么倒闭,要么以极低的价格被出售。但对于一些公司,他们也会认为:‘不,我认为它物有所值。我愿意额外承担一些风险,无论是资本风险,还是我自身的信誉风险,或者我的基金和公司的绩效风险,给这家公司投资,帮助它实现愿景。’”

罗伯茨指出,Venrock在选择投资的新创企业时,会重点考虑公司的经营者,以及他们是否会在市场上提供一些差异化的产品或服务。

成长投资者会在公司业务发展到一定阶段时进行投资,他们更看重数据和财务状况,以及公司能否控制成本和实现盈利。

阿尔·戈尔的世代基金的成长阶段私募投资业务负责人莱拉·普雷斯顿在写给《财富》杂志的电子邮件里表示:“我们看到,有能力根据市场放缓重置成本基础的公司,与不具备这种能力的公司,会走上两个方向。这在很大程度上要归结于商业模式,商业模式会影响公司实现盈利的规模和达到这种规模所需要的资金。”

数据显示,目前人工智能领域里的新创企业最有可能获得资金,并获得最高估值。据CB Insights统计,人工智能公司B轮融资的中位数估值比非人工智能公司的估值高59%,而种子轮人工智能公司的中位数估值高21%。然而,一些投资者和有限合伙人认为,人工智能还会带来更多令人兴奋的机会。克拉克森称:“风险投资是一个喜欢炒作周期的行业……总会有一些热点,而人工智能似乎就引起了风险投资领域的兴趣。”

康桥汇世的哈耶尔指出,开发“关键任务”产品的公司,比如网络安全等公司不可或缺的工具和技术等,也有很好的机会保持弹性。

科技行业总是可以吸引乐观主义者。在高增长、高失败率的环境下,创建一家公司通常必须具备这种乐观的性格。但在2024年最有可能取得成功的人,能够保持克制,不会被私人科技公司的股价上涨冲昏头脑。几年前,私人科技公司的股价上涨让许多创始人的账面财富暴涨。这些创始人在招聘决策和承担高风险项目的数量方面可以保持节制。

人力资源技术服务平台Gusto的联合创始人及首席执行官乔希·里夫斯表示:“我钦佩或尊重的公司并没有因为周期变化而受到影响。你总想创建一家好公司,总是希望公司有良好的单位经济效益。”Gusto在2022年最后一次获得的估值约为96亿美元。

他补充道:“更重要的是专注于自己能够控制的因素。这实际上并不会因为周期的变化而发生变化。”(财富中文网)

译者:Biz

位于美国华盛顿州西雅图的货运网络公司Convoy在最巅峰时期,曾经是科技界备受推崇的新创企业成功典范之一。

2015年,亚马逊(Amazon)的两位元老决定创业,创建一个平台,连接托运人和半挂车上仍然有额外空间的承运人,以提高供应链的效率,并减少排放。多年来,该公司通过股权融资和债务融资,从科技界最杰出的投资者、企业家、气候活动家和贷款机构那里获得了超过10亿美元融资,曾经拥有1,300名员工,在全美建立了一个拥有40多万辆卡车的运输网络。

到2022年,Convoy开始走出最初的领域,涉足各种业务,例如一款支持快速支付的金融科技产品、柴油车折扣加油卡、拖车租赁服务等。

《财富》杂志看到的一份文件显示,到2022年年底,Convoy的毛利润率增长到惊人的18%。但有消息人士称,该公司的巨额固定支出,包括工程和产品团队的高额成本,以及在西雅图高昂的租金,影响了公司的财务状况。这些支出导致Convoy无法实现净盈利。

在三年前,这或许不成问题。但市场已经发生了变化。2023年10月,Convoy成为私人市场调整这个痛苦过程的众多牺牲品之一。18个月前,Convoy通过E轮融资和信贷额度获得4.1亿美元的现金,但在18个月后,该公司却突然宣布裁撤几乎所有的员工,关闭了核心业务,而且不久之后又把其技术平台以抽彩出售的方式卖给了另外一家货运新创企业。在GeekWire获取的发送给员工的一份备忘录中,Convoy公司的首席执行官丹·刘易斯称公司遭遇了“完美风暴”:货运市场崩溃和“大幅收紧的货币政策”,“抑制了投资者对未盈利的后期私人公司的风险偏好,减少了这些公司的现金流”。

Convoy的资产目前处于止赎状态,而且正在与声称被欠薪的员工打官司。据The Information爆料,Convoy的投资者,包括Alphabet的成长投资部门CapitalG、Greylock Partners、Y Combinator的成长投资基金、亚马逊的创始人杰夫·贝佐斯、赛富时(Salesforce)的首席执行官马克·贝尼奥夫和阿尔·戈尔的气候基金世代投资管理公司(Generation Investment Management)等,均血本无归。直到2022年4月,投资者还认为Convoy价值38亿美元,而现在却几乎一文不值。

创业圈早就已经习惯了失败:约十分之九的新创企业都以失败告终。但这些失败很少会引起公众的关注。创业失败往往发生在新创企业的发展初期,那时候公司的经营者依旧处于试错模式。随着公司日益壮大,并实现诱人的收入增长,它们会吸引成千上万家实力雄厚的风险投资公司的青睐,这些风险投资公司会向有快速扩张潜力的公司投入资金。随着投资者投入的资金越来越多,新创企业失败的频率就会越来越低。

或者至少以前是这样。自2022年第一季度以来,一切都发生了变化。宏观经济影响颠覆了创业生态系统的每一个环节。这些变化正在私人市场产生连锁反应,已经变成了对新创企业尤其是独角兽公司(估值超过10亿美元的私人投资公司)的清算。这些独角兽公司都是硅谷最精英、最受重视的宠儿。

惠康信托(Wellcome Trust)的风险投资业务负责人杰夫·洛夫说:“在公司规模较小的时候,因为没有找到产品-市场适配而失败,这是一回事。但一家估值高达数十亿美元而且在融资数亿美元后再次失败,那又是另外一回事。这会造成可怕的后果。”惠康信托投资了Accel和Venrock等多家风险投资基金。

当前的环境显然不利于新创企业。在两年前,新创企业的融资还会出现超购现象,创始人可以挑剔投资者;而现在的一些创始人却很难获得投资,而且他们还要面临一个严酷的事实:公司的估值远低于预期。相对于2021年,IPO市场已经干涸,完成并购交易的难度加大,这让投资者的投入无法获得回报。在经过资本供大于求的十多年之后,现金突然变成了稀缺品。

迄今为止,市场上只看到了几家独角兽公司正式倒闭。健康新创企业Olive AI在2023年10月倒闭。设计新创企业InVision在今年1月宣布停业。模块化建筑公司Veev在2023年11月宣布倒闭。当然,还有备受关注的、爆出丑闻的加密货币交易平台FTX,在2022年倒闭。

但很多公司倒闭的故事都不为人知。宏观经济形势变化会马上影响上市公司的股价,但这些影响在私人市场却有一些滞后。私人公司不需要公开披露财务或重大业务变化等信息,因此私人公司的大幅衰退往往并不明显,直到公司在公告或新闻稿里宣布大幅裁员或彻底倒闭,人们才会恍然大悟。

近两年前,IPO市场基本上对大多数获得风险投资的新创企业关上了大门,但我们最近才开始充分感受到这种趋势的影响。CB Insights的执行董事长及联合创始人阿南德·桑瓦尔表示,2022年,新融资面临困难,当时许多新创企业的资金仍旧能够维持大约18个月至24个月。CB Insights是专门研究获得风投投资的公司。

他说:“那个时间窗口刚刚结束。”桑瓦尔指出,预计今年上半年,公司倒闭和通过收购来获取人才的交易会“增多”。

每家公司的失败都有各自的原因。Convoy与FTX之间并没有直接的联系。Convoy面临货运行业衰退带来的严重冲击,而FTX的创始人萨姆·班克曼-弗里德最终被判多项欺诈罪名。但有一点是可以确定的:当新创企业突然很难获得资本时,孰优孰劣就能够一览无余。

在不久之前,“独角兽”这个术语从比喻变得名不副实。

在十年前,很少有私人公司可以达到如此高的估值。“独角兽”这个词诞生于2013年,代表了一家估值达到10亿美元的私人公司,这是一项罕见的成就。2015年,《财富》杂志围绕这些飞速发展的巨型新创企业发表了一篇封面文章,当时加入独角兽俱乐部的公司只有大约80家。

据CB Insights统计,现在全球独角兽公司已经超过了1,200家。今天一些私人公司的成功,似乎不能用“独角兽”来形容,它们的规模如蓝鲸一般庞大。埃隆·马斯克的航空航天公司SpaceX的估值据称达到1,800亿美元,TikTok的母公司字节跳动的估值高达2,250亿美元,而ChatGPT的开发者OpenAI下一轮融资的估值可能达到1,000亿美元。

到底是什么带来了独角兽公司的繁荣?当其他低风险的替代选择可以带来的回报下降时,低利率使风险投资界对投资者更有吸引力。康桥汇世(Cambridge Associates)的美国风险资本研究部门的主管特雷莎·哈耶尔称,风险投资的回报率远远高于公开市场。康桥汇世为风险投资基金的有限合伙人提供咨询服务。新创企业IPO大获成功,也吸引了Coatue、富达基金(Fidelity)、T. Rowe Price等对冲基金和共同基金,它们都希望成为Uber、Snap和Pinterest等公司私人阶段的投资者,从公司IPO前期的增长中获利。

迄今为止,私人市场估值下跌的趋势,并没有影响到埃隆·马斯克投资的火箭公司SpaceX;据媒体报道,其估值为1,800亿美元。

再加上2020年新冠疫情所带来的科技繁荣,以及美国政府额外提供的2万亿美元刺激资金,2020年和2021年迎来了风险投资领域成功的两年,或者说我们陷入了一场荒谬的狂热,无论公司融资额、退出获利规模还是估值都创下了历史纪录。在此期间,在投资者前所未有的需求刺激下,随着资本在生态系统中自由流动,即使几乎没有——甚至根本没有——收入的公司也纷纷上市,估值超过10亿美元。

CB Insights的桑瓦尔表示:“有些公司的营收只有500万美元,估值却高达10亿美元。”他还补充道:“我们看到营收与估值相差了100倍甚至200倍。”

但从2022年2月至2023年年底,经济形势更加严峻。美联储逐步将其基准利率提高了超过10倍,达到5.33%,公开市场大幅回调,软件、互联网和金融科技股跌破了新冠疫情之前的水平。俄乌(以及最近的中东地区)爆发冲突,中美关系日益紧张。中国市场曾经让许多风险投资公司获利丰厚。

2022年5月,红杉资本向其投资组合公司发送了一份PPT,警告科技行业面临“关键时刻”。多年来,每当其合伙人预计将迎来市场回调(预测并非始终正确)时,红杉资本就会发出这种耸人听闻的警告。但这一次,很快有其他公司呼应了红杉资本的警告,其中包括著名的新创企业孵化器Y Combinator。红杉资本的合伙人警告:“不惜任何代价追求超高速增长就能够获得回报的时代将很快结束。”

尤其是加息抑制了风险投资活动。利率与贴现率直接相关,投资者会利用贴现率来计算公司未来现金流的现值,这反过来会影响后期的估值。加息还意味着资本的借款成本更高,导致新创企业更难维持快速增长。Sapphire Partners的风投基金投资业务的负责人比泽尔·克拉克森直白地说道:“免费货币时代结束了。”

加息对于新创企业的融资还有另外一重威胁,只是它们的影响并没有那么直接。加息使固定收益产品或基础设施等低风险资产,对退休基金、捐赠基金、慈善组织、家庭理财办公室和主权财富基金等通常会投资风投公司的投资者,变得更有吸引力。这些投资者被称为有限合伙人,他们最终提供了整个生态系统所需要的资金。历史研究表明,加息会导致风投领域里的有限合伙人投资减少,而这最终意味着投资给新创企业的资金减少。

我们正在见证这一切的发生,而这将造成毁灭性的影响。当公开市场低迷时,前两年上市的备受追捧的独角兽们的估值暴跌。2021年1月上市的先买后付公司Affirm,股价从每股超过168美元的最高点,到2022年3月中旬下跌到只有约30美元。私人公司的估值相对于上市公司,变得不切实际;由于这种不匹配打消了投资者对私人公司股票的潜在需求,2022年,IPO市场实际上处于停滞状态。安永的《全球IPO趋势报告》显示,2022年,美洲地区上市公司的收益同比减少了95%。

之后只有几家处于成长阶段的新创企业寻求上市,包括快速时尚零售商Shein、社交媒体网站Reddit和数据情报公司Databricks,但有多家公司正在等待上市时机。

暂停上市是合理的选择。Instacart在2023年9月IPO之前,曾经被迫多次大幅下调估值。该食品杂货配送新创企业的股价,从上市到今年1月中旬下跌了超过30%。目前该公司的市值约为70亿美元,远远低于2021年年未上市时Instacart所宣传的390亿美元估值。

今年早些时候,风险投资公司Altimeter Capital的合伙人雅明·鲍尔在《20VC》播客中谈到软件公司时称:“在2021年进行了大规模融资的绝大多数公司,可能在任何时候都将不复未上市时的估值。”他继续说道,挑战在于当你意识到这一点时应该怎么做。

与此同时,谷歌、Meta、微软、苹果和亚马逊等大型科技公司纷纷收紧预算,放弃了并购。反垄断监管部门以不利于竞争为由,更加激进地反对收购。2023年12月,由于遭到欧盟和英国监管部门的反对,Adobe取消了200亿美元收购设计独角兽公司Figma的交易。不久之前,美国联邦贸易委员会在一起上诉官司中胜诉,该诉讼迫使生物科技公司Illumina剥离了两年前以71亿美元收购的癌症检测新创企业Grail。

在Convoy面临的困境中,缺少资金和收购市场低迷扮演了关键角色。Convoy在最后时刻还在寻找买家。其首席执行官刘易斯在写给员工的备忘录里表示:“我们花了四个多月时间,尝试了各种可行的战略选择。并购活动大幅减少,大部分……Convoy的潜在战略收购者,也受到了货运市场崩溃的影响。”

市场变化迫使风险投资公司大幅减少了对其基金的投资。但缺少IPO和并购交易还造成了另外一个问题:风投基金无法将资金返还给他们自己的投资者,即有限合伙人。这导致有限合伙人要么在这个高风险领域面临过大的风险敞口,因此不愿意继续追加投资,要么没有流动资本可以重新投入到新基金。新创企业的资金链的另外一个环节因此破裂。

Sapphire的克拉克森说:“我认识的每一位有限合伙人目前都在计算得失。”她表示,有限合伙人们正在衡量风险投资公司请求他们投资的现金,是否会超过他们从新创企业退出时获得的分配金额,以及他们有多少资金被暂时困在风险投资系统当中。她补充道:“理性的行为是把资金集中交给你最信任的管理者手中。”

这些新的现实状况,导致新风险投资公司和管理者目前很难募集资金。(PitchBook的数据显示,2023年是十年来首次募集资金最糟糕的一年。)一些市值达到10亿美元的公司也面临融资压力。它们在过去几年内募集了大量的资金。在一些孤立的案例中,风险投资公司或者关闭,或者决定不再募集新基金。位于波士顿的一家有74名员工的公司OpenView在2023年12月开始逐步收缩业务。据TechCrunch报道,今年1月,硬科技基金Countdown Capital对投资者表示即将关闭。

克拉克森说:“一家公司从创建到有退出机会需要一段时间。虽然资金盛宴的狂喜来得快,但衰退(即资金渠道关闭)也可能很快发生。”

在当前的环境中谁主沉浮?这个问题让许多投资者选择了观望,他们希望等到能够更确定一家公司的价值或公司能否存活时再决定投资。

传奇早期风险投资公司Venrock的负责人布莱恩·罗伯茨在今年1月募集了一只6.5亿美元的基金,其规模超过了该公司在过去十年内募集的三只4.5亿美元基金。此举并非完全是因为该公司看好市场前景;它体现了罗伯茨的一种观点,即他认为没有投资者愿意在后期进行投资,而且Venrock必须向它希望支持的公司投入更多的资金。

罗伯茨说:“每一位投资者都会遇到他们不看好的公司,这些公司要么倒闭,要么以极低的价格被出售。但对于一些公司,他们也会认为:‘不,我认为它物有所值。我愿意额外承担一些风险,无论是资本风险,还是我自身的信誉风险,或者我的基金和公司的绩效风险,给这家公司投资,帮助它实现愿景。’”

罗伯茨指出,Venrock在选择投资的新创企业时,会重点考虑公司的经营者,以及他们是否会在市场上提供一些差异化的产品或服务。

成长投资者会在公司业务发展到一定阶段时进行投资,他们更看重数据和财务状况,以及公司能否控制成本和实现盈利。

阿尔·戈尔的世代基金的成长阶段私募投资业务负责人莱拉·普雷斯顿在写给《财富》杂志的电子邮件里表示:“我们看到,有能力根据市场放缓重置成本基础的公司,与不具备这种能力的公司,会走上两个方向。这在很大程度上要归结于商业模式,商业模式会影响公司实现盈利的规模和达到这种规模所需要的资金。”

数据显示,目前人工智能领域里的新创企业最有可能获得资金,并获得最高估值。据CB Insights统计,人工智能公司B轮融资的中位数估值比非人工智能公司的估值高59%,而种子轮人工智能公司的中位数估值高21%。然而,一些投资者和有限合伙人认为,人工智能还会带来更多令人兴奋的机会。克拉克森称:“风险投资是一个喜欢炒作周期的行业……总会有一些热点,而人工智能似乎就引起了风险投资领域的兴趣。”

康桥汇世的哈耶尔指出,开发“关键任务”产品的公司,比如网络安全等公司不可或缺的工具和技术等,也有很好的机会保持弹性。

科技行业总是可以吸引乐观主义者。在高增长、高失败率的环境下,创建一家公司通常必须具备这种乐观的性格。但在2024年最有可能取得成功的人,能够保持克制,不会被私人科技公司的股价上涨冲昏头脑。几年前,私人科技公司的股价上涨让许多创始人的账面财富暴涨。这些创始人在招聘决策和承担高风险项目的数量方面可以保持节制。

人力资源技术服务平台Gusto的联合创始人及首席执行官乔希·里夫斯表示:“我钦佩或尊重的公司并没有因为周期变化而受到影响。你总想创建一家好公司,总是希望公司有良好的单位经济效益。”Gusto在2022年最后一次获得的估值约为96亿美元。

他补充道:“更重要的是专注于自己能够控制的因素。这实际上并不会因为周期的变化而发生变化。”(财富中文网)

译者:Biz

*****

*****

*****