现在股市的境外影响因素最主要的当然是贸战。大阪G20会议后,由于中美贸战停火,全世界股市飙升。但美林和摩根士丹利等大行都说,这样的上涨,很可能是昙花一现,因为贸战基本形势没有多大改变。中美都不会做出大的让步,未来几个月多半就是来回拉锯,反映到市场上就是震荡。而境内的主要影响则是企业负债率高引发上市公司的爆雷,现在几乎到了防不胜防的程度。多年大白马其实是多年造假,白手起家的女中豪杰原来是个女中骗子。即便公司看起来没有问题,结果董事长是个禽兽。这样算下来,好像股市上基本没有多少股票值得买了。如果就这样下去,今年股市别说维持在3000点左右,不跌到1月的低点已经是烧高香了。

但也不要绝望,有个事情可以改变基本面,那就是降息。我们国家企业杠杆率高,上半年CPI也不低,人行对降息是很慎重的。但世界上最大的那个央行,美联储,正面临很大的降息压力。按说美联储现在负债1万多亿美元,资产负债表已经跟智利央行一个水平了,作为美联储主席,鲍威尔是想缩表的,哪怕自己是特朗普总统提拔上来的,也不愿意降息导致继续扩表。毕竟现在美国经济增长已经进入第11个年头,是美国历史上最长的增长期,随时都可能进入下行周期。如果进入下行周期,那就只能继续降息扩表。如果提前降息,就会吹大泡沫,增加金融风险。等降息后美国经济上涨后再进入下行周期,泡沫破裂造成的金融危机会冲击很大。本来美国联邦基金利率就才2.5%,没有下降很大空间。他要是把负债表搞到跟智利的几个著名邻国,巴西和阿根廷一样,不就成了千古罪人?因此一开始特朗普总统为了个人支持率要求他降息,被他断然拒绝。

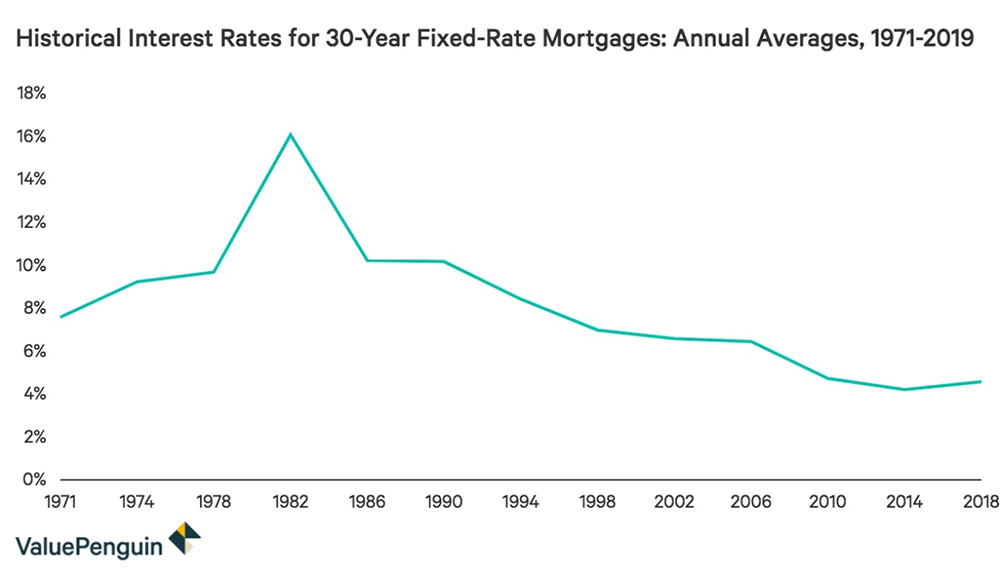

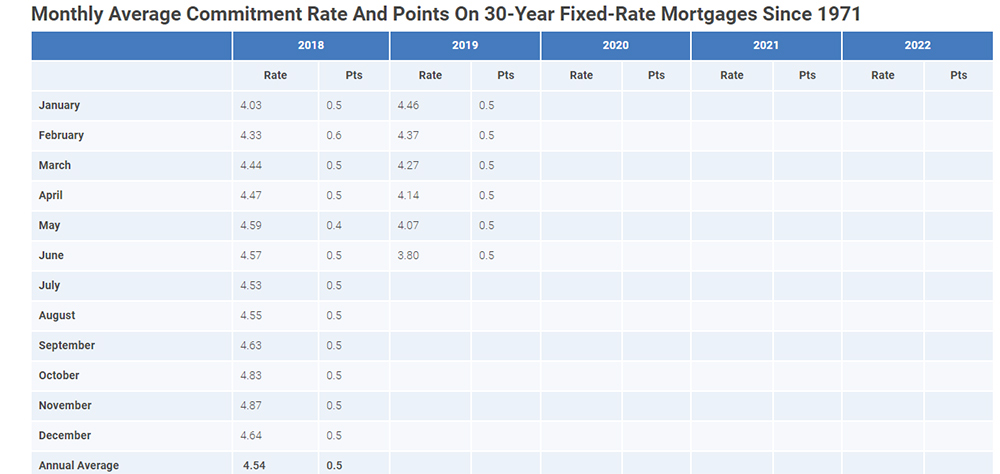

但近期随着美国经济增长放缓,在贸战冲击下,美国股市多次出现暴跌,华尔街和一些大公司也开始要求降息。到了6月下旬,原来大多讽刺特朗普的美国财经媒体都开始转向,异口同声呼吁降息。在资金市场上,由于实体经济的投资回报太低,愿意贷款的个人和机构已经很少,利率已经开始下降。以最接近群众生活的按揭利率为例,已经到了很低的水平。

虽然图1看上去好像是2018-2019年按揭利率还反弹了似的,但实际上从表1可见,2019年的按揭利率是逐月快速下跌的。而房地产周期是影响最大的经济周期,经历过2008年房地产危机的朋友一定对此印象深刻。房地产周期20年左右,离2008年房地产下行已经11年了,新的下行周期也快了。鲍威尔可以不理特朗普,但他不敢不理华尔街。这大概就是鲍威尔7月10日讲话暗示降息的原因。

其实在经济上行周期即将结束时降息,美联储也曾经干过,而且是大名鼎鼎的格林斯潘干的。在1998年7月,美国经济已经上涨了8年多,但股市开始下跌,到了8月开始暴跌。对美国经济贡献巨大的克林顿总统要采取措施来平息投资者的恐慌,同时也希望能够创造经济增长纪录以便名垂青史。他与同样对美国经济贡献巨大、同样想平息投资者恐慌,也同样希望创造增长纪录的时任美联储主席格林斯潘一拍即合,从1998年8月开始连续3次降息。不过当时美国利率还高达4.5%,跟中国目前一样,而现在美国利率只有2.5%。

这一降不得了,纳斯达克当年10月从1357点一起涨到2000年3月的5132点,1年零5个月内,光指数就上涨了278%,别说翻十倍,就是翻百倍的股票也多的是。那时候的亚马逊业绩亏得一塌糊涂,但股价却直破100美元。当然之后,被过分吹大的互联网泡沫破裂,纳指暴跌78%。

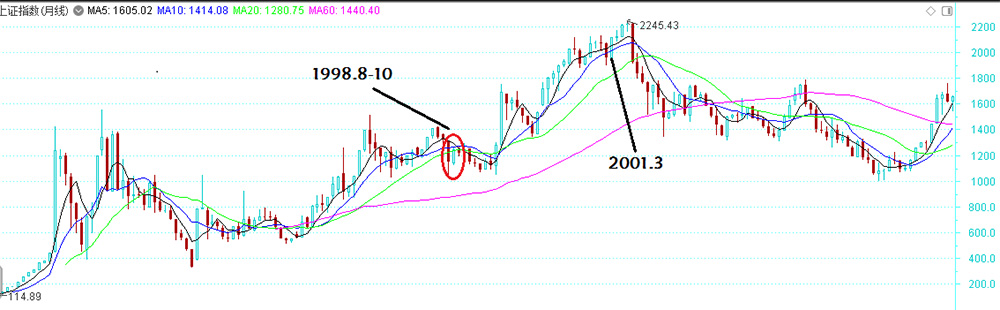

这是美国历史上的情况,而对我们中国来说,虽然有影响,但较为滞后。从图4来看,纳斯达克指数从1998年10月就开始涨了,但上证指数却到了1999年5月才开始见底上涨。纳指到2001年3月开始崩盘,但上证指数却到了6月才见顶。而当时中国大陆经济的情况跟目前很相似,甚至还更糟糕。当时面临房地产下行周期、企业负债率居高不下、银行坏账惊人,还有大批下岗工人。通过关停并转、剥离银行坏账等铁腕手段,当然也有降息等货币宽松,终于扭转了经济下滑,到了2002年经济已经全面好转,2003年更是进入了房地产上涨周期。

再看现在,不论美国和中国的经济情况都跟当时非常相似,但又有所不同,毕竟历史不会简单重复。中国大陆的经济没有1998年那么糟糕,但似乎更难解决,而且增加了外部压力。美国的泡沫没有当时那么大,但有个不靠谱的总统,自己搞出一些外部风险来。不过也正因为如此,美国很多人早早从股市撤资,现在场外资金数倍于场内资金。根据这样的情况,我们似乎可以推断,美国一定会降息,只是时间早晚幅度高低。

而我们中国,人行对降息比较犹豫,不会率先行动。但人行行长易纲被记者问到美联储可能降息,中国是否跟进时,回答说有足够的货币政策调节空间,会根据经济数据决定是否降息。这样看,能够让人行下决心降息的情况应该有两个:一个是经济数据变得很差,另一个是美国降息。随着贸战影响逐渐发酵,经济数据也会变差,而美国降息后经济数据会变强,谈判的底气会更足,出于这个原因,中国也会跟着降息,并可能推出大规模经济刺激计划。而根据A股的历史数据,每次降息都会导致一波大涨。

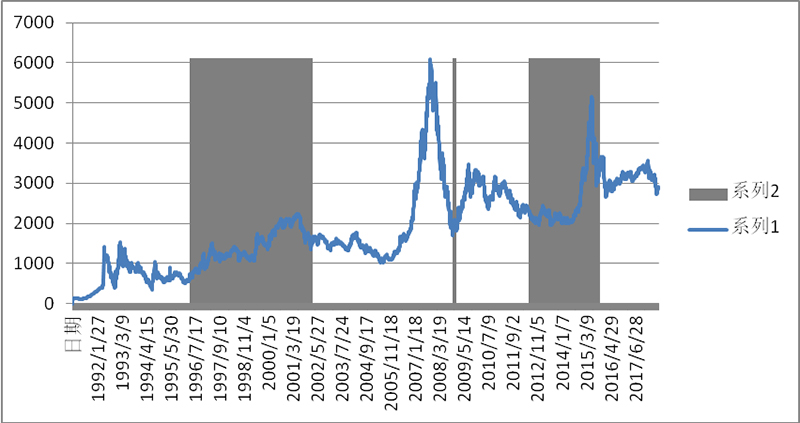

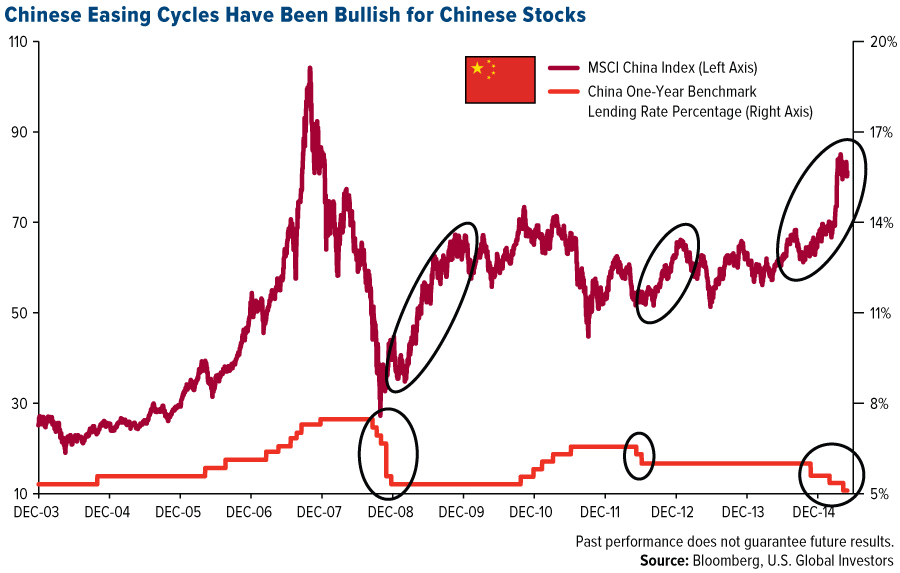

从图5来看,历次降息周期都会导致一波牛市。如图6所示,甚至短期的利率下调,也能引起短期的上涨。

既然美国降息是早晚的事,而中国一定会跟随,那么我们可以认为会有一波很可能长达一年多的大牛市。当然由于美国总统一直在制造风险,让投资者非常疑虑,而且也没有互联网这样大的概念,也许美股不会涨得那么疯狂。而我们中国由于企业负债率过高的问题,如果不能像上次那样铁腕处理,也许还会影响投资者信心,可能同样会比美国滞后一些,但涨幅多半比上次大。而根据美国股市的经验,第一次甚至前两次降息都不能马上就改变股市,但持续降息一定可以制造一波大牛市。由此我们可以推测,未来一段时间,两国股市还会震荡一段时间,美联储持续降息后,才会展开一波大牛市。股民朋友这一段时间,可以逢低慢慢买入,先不要满仓更不要加杠杆,等中国人行降息而且美股已经明确上涨,再满仓买入。这样的好处是基本不被套,可以保持良好的心态,而这是股市操作最重要的。(财富中文网)

注:本文仅代表作者观点,不代表财富中文网立场。文章内容仅供参考,不构成投资建议。

最新文章